Por Juan Ignacio Calivari y Laura Rodriguez de Sanctis

Las Sociedades de Garantía Recíproca (SGR), en su carácter de Entidades de Garantía, cumplen una tarea fundamental en el sistema financiero: facilitar el acceso al financiamiento a pequeñas y medianas empresas (pymes). Mediante el otorgamiento de garantías, contribuyen al desarrollo del principal motor de la economía, las pymes, permitiéndoles acceder a más y mejores créditos; y reduciendo, a su vez, el riesgo asumido por los acreedores.

“… promover el crecimiento y desarrollo de las pequeñas y medianas empresas impulsando para ello políticas de alcance general a través de la creación de nuevos instrumentos…”

Enunciando ese objetivo comienza, en su Artículo 1, la norma que creó en nuestro país las Sociedades de Garantía Recíproca: se trata de la ley 24.467 del año 1995. A lo largo de más de dos décadas, el sistema de garantías conformado por las SGR y los fondos de garantía ha venido desarrollándose día a día para cumplir ese mandato.

Existen actualmente en el país más de 30 SGR autorizadas con el objeto de apoyar a las pymes mediante el otorgamiento de avales, lo que les facilita el acceso a más y mejor crédito. Dichas empresas constituyen los socios partícipes de las SGR, participando necesariamente en su capital para poder acceder a sus servicios de avalista. Los participantes restantes son los socios protectores, quienes realizan aportes para formar el Fondo de Riesgo, elemento característico de este tipo de sociedades y cuyo único fin es el de garantizar el cumplimiento de las obligaciones asumidas por las pymes.

Durante el primer cuatrimestre de 2017, el número de pymes que fueron asistidas por una SGR asciende a 3.968. Los datos del sistema son positivos, considerando que en todo el año 2016 la cantidad de pymes asistidas fue de 7.120: en un tercio del 2017 ya se alcanzó el 55,7% de todo el 2016. A la vez, del total de las mismas, el 30% son nuevas pymes que comenzaron a operar con alguna SGR, traduciéndose en 1.178 empresas que accedieron al crédito con el aval de una determinada SGR por primera vez.

Los avales otorgados por las SGR se encuentran presentes tanto en el financiamiento bancario como en el financiamiento en el mercado de capitales, con especial crecimiento en este último. La creación del instrumento denominado “ON Simple”, última novedad de CNV que se trató recientemente en la publicación del día 23/06/2017 de este informativo, presenta como requisito que la deuda emitida cuente con el aval de una SGR. Por otra parte, el descuento de cheques de pago diferido y de pagarés avalados por una SGR, cuya negociación se concentra en el Mercado Argentino de Valores S.A. (MAV), constituye el principal canal de financiamiento elegido por las pymes en el mercado de capitales.

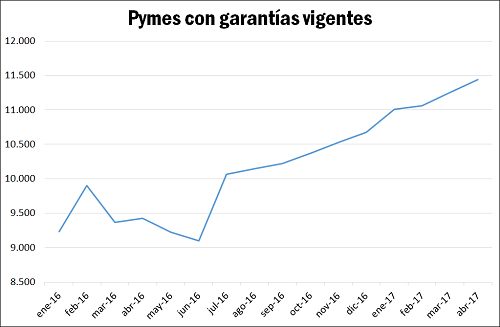

Finalizando el mes de abril de 2017, la cantidad de pymes que cuentan con avales vigentes de una SGR asciende a 11.442. Dicho número refleja una tendencia en ascenso, lo que puede apreciarse si se analiza dicha cifra entre enero de 2016 y abril de 2017: en 16 meses, hubo un aumento de 2.112 pymes que poseen deuda avalada por una SGR.

Los avales que otorgan las SGR, como vehículos de acceso al financiamiento, se encuentran distribuidos en diferentes sectores de la economía, siendo el sector agropecuario la principal actividad: posee el 35% de las garantías vigentes. En segundo y tercer lugar se encuentran la actividad comercial y la industrial-minera, que poseen el 25% y 21%, respectivamente¹.

Como se ha expuesto, las SGR tienen un rol fundamental en la economía y los números así lo reflejan, con una tendencia creciente en cantidad de pymes y en avales otorgados. El Ministerio de la Producción, a través de la Secretaría de Emprendedores y de la Pequeña y Mediana Empresa, promueve la utilización del instrumento, como uno de los motores y dinamizadores del desarrollo económico del país.

¹ Cifras correspondientes a diciembre 2016.