Por Big river

Resumen semanal

La noticia más importante la semana pasada fue que la economía mostró en junio su mejor número interanual desde noviembre de 2015, arrastró dos meses consecutivos de aumento desestacionalizado y ya casi todos los sectores muestran signos de recuperación.

El Indec la semana pasada el Estimador Mensual de la Actividad Económica (EMAE) de junio pasado. El informe del organismo oficial indicó que la actividad creció 4% frente al mismo mes del año pasado y 0,3% sobre mayo, en el dato mensual desestacionalizado. Todos los sectores mostraron avances, excepto el minero. En el semestre, el crecimiento fue del 1,6%.

En el mercado de granos termina la semana con un mercado con pocas novedades. La semana que pasó la soja cortó con su racha bajista al ser traccionada al alza por el Aceite de Soja, tras el informe de días atrás, donde el Departamento de Comercio de EE.UU. propuso altas tasas de importación al biodiesel de Argentina e Indonesia, acusados de dumping.

El viernes el mercado de Chicago los contratos cerraron con saldos negativos. La soja baja respecto al máximo de dos semanas de ayer ante perspectivas de gran cosecha en EE.UU. y Sudamérica. Así mismo, el maíz tocó los mínimos contractuales, presionados por ventas técnicas y la abundante oferta global. El trigo cierra en baja presionado por la gran oferta mundial de trigo y la escasa demanda.

Finalizó el Farm Journal Tour (#FJTour17) en EE.UU. y se publicaron las conclusiones y se estimaron rindes en maíz -1.4% debajo de los del USDA y en soja -1.8% debajo del USDA. La proyección de producción de maíz es de 354.42 millones de toneladas contra 359.50 millones de toneladas por el USDA y en el caso de la soja es de 117.87 millones de toneladas contra 119.23 millones de toneladas.

En el mercado de Chicago las posiciones septiembre y noviembre para la soja bajaron 0,82 y 0,73 usd/t., en tanto que sus ajustes fueron de 345,85 y de 347,05 usd/t. En el balance de la semana estos contratos sumaron un 0,40 y un 0,72% frente a los valores vigentes el viernes anterior, de 344,48 y de 344,57 dólares. La soja cortó una racha negativa de las últimas cuatro semanas.

El dólar esta semana terminó en 1:17.19 usd/ars. Contra 17.17 usd/ars. El viernes pasado. El precio de la soja estuvo entre 4.250 y 4.300 ars/t. y hacia el final de la semana se pagó 4.320 ars/t. y hubo varios compradores activos en el recinto de operaciones. La oferta terminó en 4.350 ars/t. Los márgenes de molienda de las fábricas lo estimamos en 6 usd/t. para septiembre y 8 usd/t. para octubre.

La descarga de camiones de soja en la zona de up-river estuvo en una descarga diaria promedio de 2.057 camiones diarios contra 1.665 camiones la semana pasada contra 3.025 camiones diarios para mismo período del año pasado.

Durante la semana se pagó 253 usd/t. y no descartamos que haya valido hasta 255 usd/t. por soja nueva y también se negociaron Basis de Soja sobre mayo y julio con descuentos entre 104 y 105 usd.

De acuerdo a datos oficiales de Agroindustria la molienda de soja durante el mes julio de 2017 fue de 4.29 millones de toneladas, un 11 % más contra el mes de junio de 2017 y 8 % más contra julio de 2016 y un acumulado de molienda 2016/17 (desde abr/jul) en 16.67 millones de toneladas contra la anterior cosecha en 16.10 millones de toneladas

Según datos de Agroindustria al 16 de agosto, las ventas de soja 2016/2017 alcanzan a un 56.15% contra 59.5% un año atrás con un acumulado de 32.2 millones de toneladas de ventas con un farmer selling a precio de 24.6 millones de toneladas, un 42.8% contra 49.4% un año atrás.

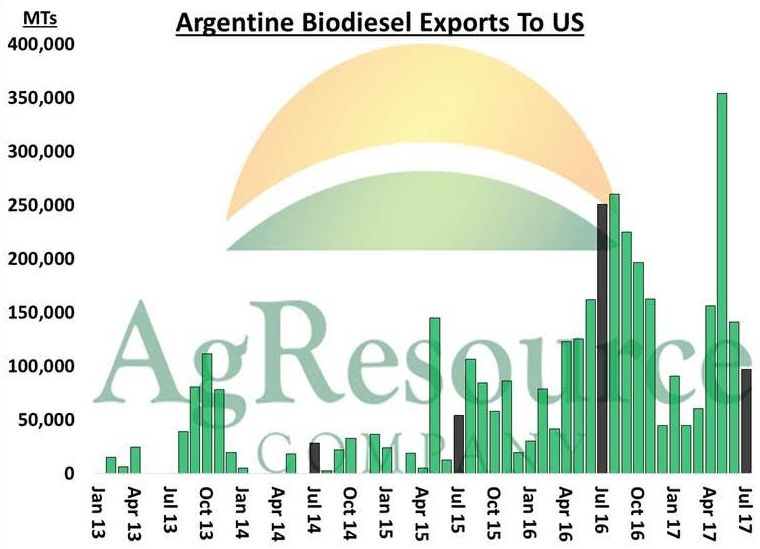

Finalmente, el Departamento de Comercio de EE.UU. se pronunció a favor de establecer aranceles a las importaciones de biodiesel, tanto de Argentina como de Indonesia, argumentando que están subsidiadas.

La Comisión Nacional de Biodiésel emitió un comunicado afirmando que el Departamento de Comercio impondría aranceles compensatorios que irían desde un 50,29% a un 64,17% para el caso de Argentina y de entre un 41,06% y un 68,28% en lo que respecta a Indonesia.

La Coalición de Comercio Justo de la Junta Nacional de Biodiesel (NBB) ganó una determinación preliminar de derechos compensatorios del Departamento de Comercio con respecto a las importaciones de biodiésel subvencionadas de Argentina e Indonesia. El Departamento de Comercio encontró que Argentina e Indonesia proveen subsidios a sus productores de biodiesel en violación de las reglas del comercio internacional. En 2016, las importaciones de biodiésel de Argentina e Indonesia fueron de unos U$S 1.200 millones y U$S 268 millones respectivamente, según Departamento de Comercio.

La Cámara de Biocombustibles de la Argentina (CARBIO) se manifestó sorprendida y rechazó el bloqueo de Estados Unidos al biodiésel argentino, calificando de “inexistentes” los presuntos subsidios locales por los que la Secretaría de Comercio de aquel país aplicó barreras arancelarias.

“La decisión del gobierno norteamericano es sorprendente e injustificada; muestra un alto grado de discrecionalidad y una política proteccionista que no se encuentra acorde a lo establecido por la Organización Mundial de Comercio; en la Argentina no existen subsidios para beneficiar las exportaciones de biodiésel,” aseguró el presidente de CARBIO, Luis Zubizarreta

Fuente: Ag Resource

El USDA informó el estado de los cultivos en EE.UU. y estimó en el caso del maíz donde mantiene la condición B+E al 62% en la semana contra 75% el año pasado para la misma época del año. En el caso de la soja, el USDA aumenta 1% la condición B+E al 60% contra 72% el año pasado. Ahora en trigo de primavera mejoró 1 punto la condición B+E al 34% y se estima cosechado un 58% contra 65% a misma altura del año pasado

Por el lado del maíz se negoció entre 2.350 ars/t. con entrega contractual. Con descarga inmediata se pagó entre 2.200 ars/t. y hasta 2.350 ars/t con descarga. Las diferencias entre compradores son notables. El máximo precio en la semana fue de 2.380 ars/t. con entrega y con pago. También se pagó 2.400 ars/t. con entrega septiembre y octubre y se llegó a pagar hasta 2.500 ars/t. con entrega diciembre pero con pago anticipado.

Pasando al próximo año, se presentó la oferta de febrero a abril sin cambios en 142 usd/t., mientras que para la entregas en junio y julio 2018 el valor fue 140 usd/t.

Pro Farmer estimó la producción 2017/2018 de maíz estadounidense en 354,42 millones de toneladas y el rinde promedio, en 104,88 quintales por hectárea, por debajo de los 359,50 millones y de los 106,39 quintales proyectados por el USDA en su informe mensual.

La semana pasada la Bolsa de Cereales de Buenos Aires estimó la producción de maíz 2016/2017 de Argentina en 39.000.000 de toneladas. La cosecha registró un progreso intersemanal de 8 puntos porcentuales, elevando el área recolectada al 85,4 % de la superficie apta a nivel nacional. El rinde medio nacional se ubica a la fecha en 81,2 qq/Ha, entregando una producción parcial en chacra cercana a las 34.0 millones de toneladas.

Según datos de Agroindustria al 16 de agosto, las ventas de maíz 2016/2017 alcanzan a un 54.7% contra 55.9% una año atrás, con un acumulado de 21.3 millones de toneladas de ventas con un farmer selling a precio de 18.7 millones de toneladas, un 48% contra 53% el año pasado.

Las DJVE en la semana alcanzaron 300 mil toneladas en la semana y el acumulado llega a 16.8 millones de toneladas.

El informe de Safras & Mercado estimó el lunes pasado que el avance de la cosecha de maíz segunda de Brasil alcanzaría el 86.8%, lo que representa un atraso comparado con el 95,7% registrado un año atrás. Sugirieron que algunos agricultores están manteniendo los granos en el campo para secar aún más y que el volumen total del cultivo es mucho mayor que la temporada pasada. Los analistas de Safras & Mercado estiman que el 40.4% de la segunda cosecha de maíz actual se vendió a partir del 18 de agosto, comparado con el 68,5% del mismo período del año anterior.

El 10 de agosto, el USDA estimó la producción de maíz de Brasil en un récord de 98.5 millones de toneladas, 1,5 millones de toneladas más que su proyección anterior. Además, el USDA estimó las exportaciones de maíz local (Mar-Feb) a un récord de 35 MMT, un 1TM más que su proyección anterior. Varias consultoras brasileñas líderes en agricultura tienen estimaciones de cultivos de maíz que están entre 2 y 11 TMM por encima de las estimaciones del USDA.

El line-up de maíz de Brasil indica que 6,18 MMT podrían ser enviados en agosto frente a los embarques del año pasado de 3,08 MMT

Esta semana en el mercado local se conocieron negocios de trigo se negoció en 2.700 ars/t. en condición contractual y se pagó hasta 2.750 ars/t. con entrega sept./oct.

En tanto para el año 2018, por trigo con entrega en enero la oferta se ubicó en 155-157 usd/t. y 160-162 usd/t. con entrega en febrero.

En el Mercado a Término de Buenos Aires (Matba), la posición enero del trigo sumó ayer 0,50 usd/t. y cerró con un ajuste de 158 usd/t. En la semana este contrato perdió un 1,43% frente a los 160,30 dólares vigentes el viernes anterior. La caída acumulada desde el 11 del mes pasado, cuando el valor fue de 176 dólares, alcanza el 10,23%.

Las DJVE acumulan 10.5 millones de toneladas en su totalidad trigo pan y hay registrados de ese total un volumen de 856.000 toneladas a 360 días. Del 2017/18 se anotaron DJVE por 300.000 toneladas. Para la harina de trigo 2016/17 las DJVE acumulan 476.000 toneladas y los buques recuperaron a 368.000 toneladas.

De acuerdo a información de la Bolsa de Cereales de Buenos Aires, el progreso nacional de siembra alcanzó el 99,8 % de las 5.350.000 hectáreas proyectadas para la campaña en curso, cifra que refleja un incremento interanual del 4,9 % contra una superficie de trigo 2016/17 en 5,1 millones de hectáreas. En cuanto al crecimiento y desarrollo de los lotes, el relevamiento semanal indicó que el 62 % del área triguera nacional continúa desarrollando macollos, mientras el 22 % diferencia hojas foliares y un 14 % comenzó a transitar el estado de encañazón.

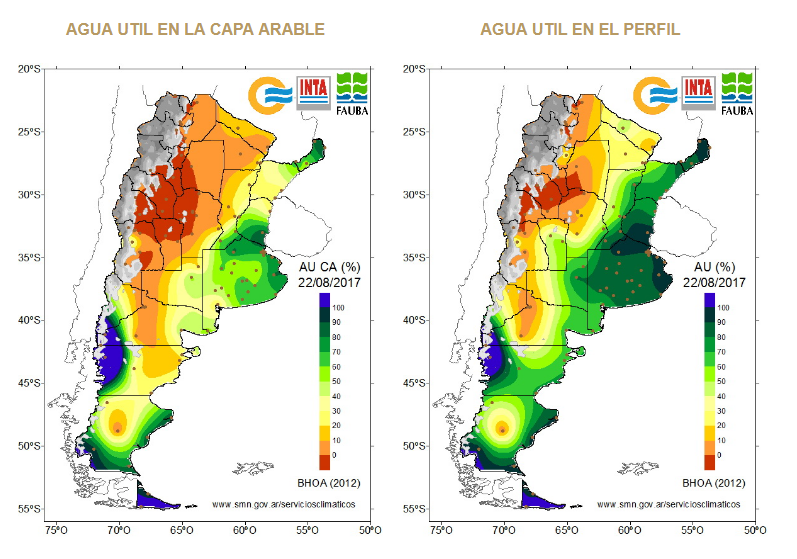

Según Agroindustria la superficie sembrada con trigo en Argentina en el ciclo 2017/18 sería de 5,78 millones de hectáreas, desde los 5,9 millones previstos anteriormente, debido a la imposibilidad de plantar el cereal en algunas zonas por excesos de agua en los campos, dijo el jueves el Gobierno. La región agrícola central de Argentina ha sufrido copiosas lluvias desde fines de julio, que suman a las abundantes precipitaciones registradas en la primera mitad del año y que generaron importantes pérdidas en la soja y el maíz 2016/17.

El Consejo Internacional de Cereales (IGC) elevó su pronóstico para las existencias mundiales de trigo a un nivel récord, al revertir una rebaja a su estimación mundial de cosecha de granos, señalando una «perspectiva cada vez más favorable» para la producción del Mar Negro.

El grupo intergubernamental elevó en 7 millones de toneladas a 248 millones de toneladas su pronóstico para los inventarios mundiales de trigo al cierre de 2017-18, dejando atrás las expectativas de una caída desde el máximo histórico de 244 millones de toneladas registrado para el final de la temporada pasada.

«Para el trigo, las existencias de apertura de registros [para 2017-18] compensarán más que la cosecha más pequeña, impulsando los suministros totales a un nuevo pico», dijo el consejo.

Mientras que las existencias fuertes suelen indicar precios débiles, lo que significa menos competencia por los stocks, la CIG ofreció cierta consuelo a los alcistas en trigo en la estimación de las existencias de los principales países exportadores a 69.0 millones de toneladas al cierre de 2017-18, una mejora de 4.0 millones de toneladas, en el año.

Según datos de Agroindustria al 16 de agosto, las ventas de trigo 2016/2017 alcanzan a un 96% contra 84% una año atrás, con un acumulado de 15.6 millones de toneladas de ventas con un farmer selling a precio de 15.1 millones de toneladas, un 93% contra 82% el año pasado.

Para la campaña 2017/2018 según datos de Agroindustria en trigo se llevan vendidos 3.09 millones de toneladas y un farmer selling en 2.75 millones de toneladas, un 15.7% contra 4.4% el año pasado.

La inquietud mayor es Rusia que le disputa a Estados Unidos el título de primer exportador mundial. En su último reporte el departamento de Agricultura de Estados Unidos esperaba una cosecha rusa de 77,5 millones de toneladas y ahora se habla de 81 millones, comentó Michael Zuzolo de Global Commodity Analytics and Consulting.

IKAR, una de las principales consultoras de agricultura en Rusia, dijo el martes: había mejorado su previsión para la cosecha de trigo de 2017 de Rusia a 79-82 millones de toneladas de 77-80 millones de toneladas previamente esperadas. Su previsión para el cultivo de cereales de 2017 se elevó a 128,5-131,5 millones de toneladas, frente a 127 millones de toneladas previamente esperadas. Actualmente, IKAR espera que las exportaciones de granos de Rusia 2017/18 a 41.1-43.1 millones de toneladas, incluyendo 30-32 millones de toneladas de trigo.

Continúa avanzando la siembra de girasol a nivel nacional según la Bolsa de Cereales de Buenos Aires, impulsada por las buenas condiciones climáticas que se mantienen sobre los núcleos productivos del norte del país. Al mismo tiempo que las labores de implantación se concentran principalmente sobre las regiones NEA y Centro-Norte de Santa Fe, la siembra también avanza lentamente en el Centro-Norte de Córdoba y Núcleo Norte. A la fecha se lograron implantar más de 330.000 hectáreas, elevando el progreso nacional de siembra al 18,5 % de las 1.800.000 hectáreas proyectadas para la campaña en curso, cifra que reflejaría un incremento interanual del 5,9 % (Superficie 2016/17: 1,7 MHas). El avance intersemanal registrado fue de 3,3 puntos porcentuales, manteniendo un adelanto en comparación al ciclo previo de sólo 0,5 puntos. La condición del cultivo es muy buena y el estado fenológico presenta heterogeneidad entre localidades, donde lotes tempranos continúan diferenciando hojas bajo una humedad adecuada.

Se obtuvo como principal logro la decisión por parte de la empresa estatal Sinograin de volver a importar aceite de soja argentino. «Este gran logro nos permite incrementar nuestras exportaciones de valor agregado y recuperar, tras dos años de trabajo, un mercado en crecimiento constante», sostuvo el ministro de Agroindustria, Ricardo Buryaile. La delegación estuvo presidida por la secretaria de Mercados Agroindustriales, Marisa Bircher, e integrada por el embajador argentino en China, Diego Guelar; el presidente del Servicio Nacional de Sanidad y Calidad Agroalimentaria (Senasa), Jorge Dillon; el presidente de la Cámara de la Industria Aceitera de la República Argentina (CIARA), Alberto Rodríguez; junto con directivos de las empresas Dreyfus, Cofco Argentina, Cargill y Bunge, como así también por otros funcionarios de la cartera de Agroindustria.

En el marco de la misión, se mantuvieron encuentros con muy altas autoridades del Ministerio de Relaciones Exteriores, el Ministerio de Comercio, la Administración Estatal de Granos y la mayor compañía estatal importadora de granos de China, Sinograin. En este contexto, el vicepresidente Ejecutivo de la empresa china, Xu Gaofeng, anunció que China volverá a importar aceite de soja de la Argentina, producto que dos años atrás representaba ventas por USD1400 millones.

Las empresas exportadoras de cereales, oleaginosas y derivados liquidaron unos 601 millones de dólares la semana pasada, un 48,3% más que lo ingresado en los cinco días hábiles previos, por lo que la brecha con la liquidación del año pasado cayó al 8%.

Según datos del sector, las firmas agroexportadoras liquidaron unos 601.334.539 dólares entre los días 14 y 18 de agosto, mientras que en las tres semanas previas habían vendido 405,1 millones; 491.092.446 dólares; y 406.767.821 dólares.

La aceleración de las ventas de billetes verdes en el mercado local reduce la brecha con la liquidación de divisas registrada el año pasado, después de que la diferencia alcanzara el 38 por ciento en el primer semestre, cuando se esperaba una devaluación.

El peso se devaluó un 15% en los últimos tres meses y eso hizo más atractiva la liquidación de moneda estadounidense para los exportadores, que deben cubrir los costos de la actual campaña.

El dólar estuvo sostenido en torno a los 15,50 pesos durante casi todo el primer semestre del año debido al fuerte ingreso de billetes verdes de fondos especulativos atraídos por las altas tasas de interés en pesos que brinda las Lebacs.

El recorte gradual de esas tasas hizo que los fondos volvieran a dolarizarse, lo que aumentó la demanda de billetes estadounidenses en la city porteña y generó un corrimiento del tipo de cambio.

Esa situación, entre otros factores, motivó que todo el sector exportador -no sólo el agrícola- se viera motivado a vender las divisas generadas por sus ventas al exterior.

Ocurre que entre el 1 de enero y el 19 de agosto de 2016, las exportadoras agrícolas habían liquidado unos 16.204.744.329 dólares y, ahora, desde el primer día de 2017 hasta el 18 de este mes vendieron 15.001.895.625 dólares.

Esos números se desprenden de los informes semanales reportados por la Cámara de la Industria Aceitera de la República Argentina (CIARA) y el Centro de Exportadores de Cereales (CEC), entidades que representan un tercio de las exportaciones argentinas.

La liquidación de divisas está fundamentalmente relacionada con la compra de granos que luego serán exportados ya sea en su mismo estado o como productos procesados, luego de una transformación industrial.

Los fondos no-comerciales en CBOT al 22 de agosto en Soja su posición vendida se encuentra en -56.122 con una liquidación de contratos por -9.138. En el caso del Maíz, la posición vendida en -81.729 (-47.041). En Trigo en el mercado de referencia en Chicago su posición vendida en -96.112 (-21.488).

Recomendaciones comerciales soja y maíz

A la hora de analizar las recomendaciones comerciales, nos encontramos que tanto los fundamentals como los tecnicals presentan sesgo bajista. Desde el punto de vista técnico la oleaginosa no puede configurar una nueva tendencia al alza costándole superar niveles claves de resistencia. Desde los fundamentals, cabe esperar que se confirme las estimaciones de rindes presentados por el USDA hace dos semanas, lo que indicaría que la cosecha de este año sería muy buena, incluso superior a la del año pasado. Además, se esperan climas más húmedos para las próximas semanas culminando el periodo crítico de floración y llenado de vainas con mejores perspectiva. Esto nos da la idea que lo precios se mantendrán más bien bajos por un buen tiempo. Por otro lado a estos valores se muestra una demanda más firme, fundamentalmente por el incremento en los márgenes de crushing en china.

Soja

Para las posiciones más cortas recomendamos provechar las tasas que se presenten en el mercado combinando con futuros de dólar, para la posición de noviembre dicha estrategia rinde un 7% en dólares y para la posición de enero un rendimiento del 8% en dólares.

Para las posiciones más largas, mayo, recomendamos vender el disponible hoy y colocar en lebacs, logrando precios de $5128.

Recomendamos incluir en las carteras, operaciones de precios mínimos financiadas con lanzamientos de call, de manera que haya un nuevo rally pueda captarse pero asegurando los precios de hoy, aprovechando esta última suba que vemos difícil de sostener.

Maíz

Insistimos en captar los pases (tasas) del mercado de futuros. Actualmente los pases en maíz son los siguientes:

A esto se le suma las tasas de los contratos de futuro de dólar, que ascendieron para ubicarse entre un 24% y un 27% según la posición. De esta forma, la combinación de armos contratos nos arroja los siguientes precios:

Recordemos que estos precios ya tienen descontados las comisiones promedios de agentes y SGR en su caso.

omentarios y sugerencias a mbcollatti@bigriver.com.ar o info@bigriver.com.ar