Por Por Santiago Altamirano – Estrategias y Trading de OI Inversiones – Mercado interno.

Hace tiempo escuche esta sentencia: “el peligro es real, pero el miedo es una elección” Aquí, quiero utilizar peligro como sinónimo de riesgo (aunque no lo son, pero para simplificar).

De adelante para atrás, como Menotti. El peligro es real, es una situación que al exponernos podemos salir dañados. Es algo palpable y sobre todo medible. En su infinita sabiduría, la naturaleza puso detrás de cada peligro o riesgo una recompensa equivalente, así, a grandes riesgos, grandes beneficios. Johan Cruyff inventó el 3 4 3 moderno. Si jugas con 3 delanteros aumentas la probabilidad de meter goles, y a la vez aumenta la probabilidad que te hagan goles

El miedo es una construcción de nuestra imaginación sobre aquello que nos puede pasar en el futuro ante una situación riesgosa. El riesgo existe en el presente y se mitiga o toma en el presente. El miedo transcurre en nuestra imaginación sobre “que nos pasara en el futuro”, existe solo si nosotros decidimos tener miedo.

Moraleja, en estos días de cambios, no elijamos el miedo, veamos donde están los riesgos y seamos metódicos para evaluarlos.

A trabajar… DELTA

La semana anterior comenzamos a delinear algunos conceptos para poder analizar la conveniencia, o no, en un determinado momento, de utilizar contratos de opciones y así mitigar el riesgo de nuestras posiciones.

Pero hay que aprender a medir los riesgos y asignarles probabilidades. En muchos casos al medir un riesgo probable también estamos midiendo un beneficio probable.

Así llegamos al DELTA. En finanzas el DELTA se desarrolló para medir el impacto en nuestras carteras de opciones cuando se mueve el precio del subyacente. En cristiano, cuanto cambia el valor de la prima de un call o un put cuando cambia el precio su futuro. Si tenemos un call sobre la posición mayo 2020 de soja con delta de 0,25 quiere decir que si el futuro de mayo 2020 sube un dólar la prima de nuestro call va a subir 25 centavos.

Los futuros tienen delta de 1 todo el tiempo, si el futuro sube un dólar, nuestro futuro comprado vale un dólar mas siempre. Algo tan obvio nos indica que, por ejemplo, si antes de cosechar vendemos la mitad de nuestra producción con futuros, nuestra cartera no va a cambiar de valor sin importar cuanto varíe el precio del futuro, porque si sube un dólar pierdo por lo que ya vendí lo mismo que por lo que todavía no vendí.

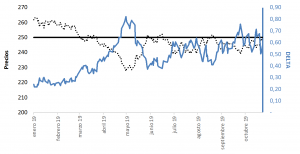

Lo loco de las opciones es que cambian el valor del delta dependiendo, cuanto falta para el vencimiento de la opción y que tan lejos esta el precio de ejercicio de la opción con el precio actual del futuro. Así, si vendiéramos la mitad de nuestra posición COMPRANDO PUT (recuerden que comprar put es equivalente a quedar vendido), en el momento que lo hacemos el delta de la posición puede ser mucho menor al que tenga la posición al vencimiento si el precio de los futuros baja. Entonces, a los números, si en enero de este año queríamos cubrir el precio de la soja para noviembre, supongamos cubrir 5000 tns. Y compramos put de 250 dólares de piso (línea negra en el gráfico) con delta de 0,24 por 5000 tns., vamos a haber cubierto solo 1.200 tns. Sería equivalente a vender 1.200 tns. de futuros. Si al vencimiento el precio baja desde 262 U$S en enero a 247 U$S hoy, el DELTA es de 0,6, es decir que equivale a 3000 tns. cubiertas. En el gráfico siguiente la línea de puntos es el precio de la posición noviembre 2019 de soja, el delta es la línea azul y el piso que enero pusimos de 250 U$S en negro.

El Delta nos da una medida del beneficio probable y el riesgo lo representa las perdidas por no hacer la operación más el costo de la operación en sí (la prima pagada por la opción sería el costo)

Así, mas importante que el precio de la prima de una opción es su delta, para evaluar si conviene tomar la posición de opciones, vender futuros o un hacer un forward.

Un buen número para sacar, es cuanto delta compramos por cada centavo que invertimos en primas de opciones. En futuras entregas, nuestro consultor estrella, el sr. Jorgelibrodetextonuncaopereunatonelada nos explicará este concepto.

![]()