Los inversores que buscan cobertura se encuentran en la disyuntiva de elegir el instrumento en función de la coyuntura actual o en base a lo que puede ocurrir en el futuro.

Esta semana el INDEC dio a conocer que la inflación de mayo fue del 3,3%, elevada pero inferior a la de los meses previos. En el mismo período, el dólar oficial mayorista subió apenas 1,3% pero en el mercado se manejan escenarios con posibles saltos del tipo de cambio luego de las elecciones. En este marco, los inversores que buscan cobertura se encuentran en la disyuntiva de elegir el instrumento en función de la coyuntura actual o en base a lo que puede ocurrir en el futuro.

Para aclarar el panorama, Ámbito dialogó con distintos especialistas. Federico Pérez, Gerente de Inversiones de Mariva Asset Management, remarcó que actualmente hay un diferencial importante a favor del interés corriente de los bonos CER, en comparación con los Dollar Linked, lo cual se viene reflejando en una mayor demanda relativa de Fondos Comunes de Inversión (FCI) ajustables por inflación.

Paralelamente, el analista explicó que otra forma de comparar los activos es a partir de analizar el «upside potencial», o potencial de revalorización que tiene la inversión. “Para los Dollar Linked, cuando el Gobierno vea que por ahí es necesaria una devaluación del oficial, el upside es hacerse de la brecha cambiaria, que está muy alta”, detalló.

Cabe remarcar que el ritmo de devaluación del dólar mayorista pasó en pocos meses de un techo de 55% de tasa anualizada a un 15% ya que el Banco Central (BCRA) modificó su estrategia, en coordinación con el Gobierno, para contribuir a la desaceleración inflacionaria.

Pero de cara al futuro, Pérez aseguró que uno de los escenarios que se manejan en el mercado es que después de las elecciones haya un salto del 10/15% en el dólar mayorista, y que ese movimiento se podría aprovechar con un bono Dollar Linked.

Sin embargo, remarcó que el timming para la inversión en este tipo de instrumentos es mucho más relevante que para la inversión en CER. “Si yo compro Dollar Linked y vence antes de que se devalúe el oficial, no me sirvió de nada ya que estuve con un interés corriente más bajo y no vi ese upside”. Por lo tanto, para aquellos convencidos de que la inversión atada al billete verde es la mejor estrategia sugirió acudir a FCI debido a que probablemente esté mejor manejado este timming.

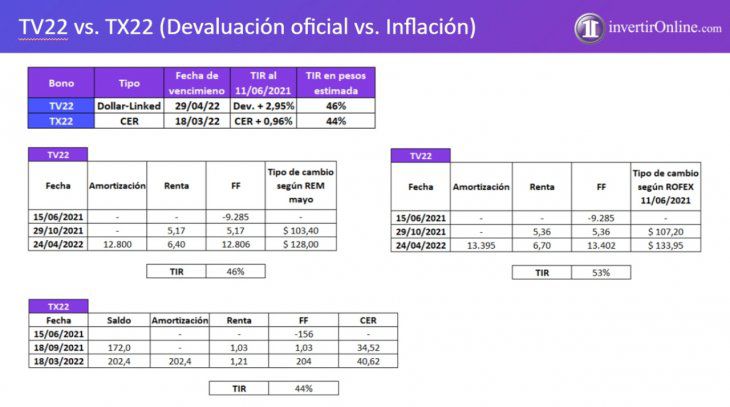

Para analizar cuál es la mejor alternativa entre títulos atados al dólar y títulos atados a la inflación, desde InvertirOnline sugieren comparar activos que tengan una fecha de vencimiento similar. En conversaciones con este medio pusieron de ejemplo a la comparación TX22 (CER) vs. TV22 (Dollar Linked), con vencimientos en marzo y abril del año que viene, respectivamente, que hoy darían rendimientos similares.

Según los cálculos de la sociedad de bolsa, el TX22 daría actualmente un retorno del 44% anual mientras que el TV22 brindaría uno del 46%. Las proyecciones se construyeron en base a las estimaciones de las consultoras y entidades financieras que participaron del último REM del BCRA, que prevén un dólar oficial a $128 para abril de 2022 (implicaría una devaluación anual de casi 38%) y una inflación anualizada en torno al 43% para los primeros meses del año próximo.

José Ignacio Bano, Gerente de Research de InvertirOnline, aclaró que la evaluación sobre qué instrumento es más conveniente puede variar en función de las expectativas que cada individuo tenga sobre la evolución del dólar y de la inflación. “Si uno cree que no va a haber una devaluación tan alta como la que se prevé, ahí sería mayor la rentabilidad de un bono CER”, advirtió.

Con una tónica similar, el Director de Research for Traders, Gustavo Neffa, afirmó que «si pensamos que los bonos están correctamente valuados en función de las expectativas, la clave es adivinar cómo se van a ir moviendo esas variables a corto plazo».

De todos modos, Bano sostuvo que el mercado está bastante bien arbitrado en este aspecto. Esto significa que los rendimientos de ambos bonos reflejan las estimaciones de los agentes y el aprovechamiento del diferencial de precios de los activos.

Por su parte, Neffa exhibió su preferencia por los bonos CER ya que estima que la inflación se acelerará nuevamente hacia fin de año por el gasto público asociado a la segunda ola de Covid-19 y al incentivo de la demanda, y porque hay una «inflación contenida» en algunos precios que deben actualizarse como las tarifas.

«Me gustan Las Letras del Tesoro en pesos atadas a la inflación (Lecer) a 300 días de vencimiento aproximadamente, así como el Boncer 4% 06/03/23 (TC23), el Bocon 6º Serie 2% 2024 (PR13, que paga interés y capital mensualmente hasta el 2024), el Boncer 1,4% 25/03/23 (TX23) y el Boncer 1,5% 25/03/24 /TX24)», puntualizó.

Vale resaltar también que el Central viene acumulando poder de fuego para sostener la calma en el tipo de cambio. En lo que va del año la autoridad monetaria ya pudo absorber más de u$s6.000 millones en el mercado oficial de cambios, ayudada por los elevados precios de los commodities que favorecieron el ingreso de divisas por exportaciones. De esta manera, en mayo se registró la mayor compra neta de dólares desde noviembre de 2019 y el mejor mayo desde que se llevan registros.

Parte de esta acumulación de reservas es utilizada por la entidad que conduce Miguel Pesce para intervenir en la bolsa con el objetivo de reducir las cotizaciones de los dólares financieros (CCL y MEP) y así calmar las expectativas de devaluación.

“Si vos me decís que tenés un bono CER y querés venderlo para comprar un Dollar Linked, te diría que no lo hagas”, sugirió Bano. El experto ve que “el tipo de cambio está bien domado” por el Gobierno pero que “no está tan claro que esté bien domada la inflación”. “Aunque los bonos están arbitrados y hay mas o menos una paridad, elegiría protegerme de la inflación con un bono CER”, sentenció.

Sergio Morales, especialista en finanzas, resaltó que «para el Gobierno será difícil mantener estas cifras de inflación teniendo en cuenta que están basadas sobre controles al tipo de cambio, en tarifas de servicios públicos, nafta y otros controles de precios, que se actualizarán post-elecciones».

En resumen, más allá de la desaceleración inflacionaria de mayo, los instrumentos CER siguen siendo de los preferidos por el mercado ya que las subas de precios aparecen como un problema que no parece tener una solución muy clara en el corto y mediano plazo. Morales también recomendó para quienes buscan rendimientos de corto plazo la opción de los FCI compuestos por títulos a Tasa Badlar como una tercera vía quizás más atractiva que las otras dos en este momento por su liquidez.