¿Cómo se protegen los usuarios de las criptomonedas ante los criptocrash? ¿Qué activos subyacentes existen como garantía de los acreedores? Todo lo que tenes que saber.

La quiebra del Exchange FTX volvió a poner en el ojo de la tormenta a las criptomonedas, en un año que ha pasado de todo en el universo cripto, desde el crash de Terra/Luna, hackeos millonarios, quiebras, corralitos cripto y la lista sigue.

Todas estas situaciones me llevan a preguntarme una vez más: ¿las criptomonedas y las finanzas descentralizadas, son sostenibles a lo largo del tiempo como una opción masiva, accesible y segura para la gente?

Bitcoin nació con el objetivo de ser descentralizado, eliminar intermediarios y preservar la privacidad. Para lograr estos objetivos, el sistema tuvo que aceptar algunos riesgos, como la falta de regulación y de autoridad central, la poca o total ausencia de accountability o rendición de cuentas y la volatilidad, entre otros. Sin embargo, los proyectos cripto posteriores a Bitcoin no siempre cumplen con estos objetivos de descentralización y desintermediación, pero mantienen o incluso multiplican los riesgos.

Los Exchanges “custodios”, por ejemplo –que ofrecen directamente una wallet cuando uno se registra, con un usuario y una contraseña en lugar de la clave privada– tienen la posesión de las claves privadas y la custodia de nuestros criptoactivos. Esto incrementa los riesgos para el usuario. El Exchange puede quebrar, suspender las operaciones, inhabilitar el acceso a los criptoactivos o ser sujeto de hackeos. Si alguna de estas situaciones sucede, las claves privadas están en posesión del Exchange quien además tiene la custodia de los criptoactivos. Si el Exchange quiebra, uno siempre puede accionar legalmente, pero se trata de una medida correctiva y no preventiva.

Lo mismo sucede cuando se emite una criptomoneda que tiene como activo colateral (para mantener cierta paridad) a otra criptomoneda creada por la misma empresa, a través de un algoritmo, como fue el caso de Terra/Luna. Aquí no hay descentralización tampoco.

Ahora bien, en estos casos, cuando un Exchange o empresa cripto global quiebra, ¿a quién se le reclama? ¿Qué activos subyacentes existen como garantía de los acreedores? Pongamos por caso el Exchange FTX que presentó su quiebra y su CEO perdió su multimillonaria fortuna en unos pocos días, ¿qué activos intentarán liquidar para pagar a los acreedores?

Pensemos en el fundador de Terra/Luna, sobre quien pesa orden de arresto y una “alerta roja” de la Interpol y que las autoridades todavía no logran ubicar.

En estos casos, ¿cómo se protegen los usuarios?

El Leviatán y las finanzas descentralizadas

La criptoeconomía ha desafiado al Leviatán, ese Estado originario producto de un pacto simbólico en el que la sociedad –en estado de naturaleza– aceptó limitaciones, cedió derechos y soberanía a este ente ideal, a cambio de orden y paz.

De hecho, gran parte del auge por las criptomonedas es la falta de confianza en las instituciones estatales, en el sistema financiero, en el dinero fiat y en la capacidad de los Estados de mantener economías, monedas y mercados sólidos y estables que permitan a los individuos ejercer la industria, el comercio y autodeterminarse.

El punto es que lo contrario al Leviatán en el universo cripto, pareciera ser el estado de naturaleza, donde el hombre es el lobo del hombre (homo homini lupus), como popularizó Thomas Hobbes.

Por tal razón, la criptoeconomía desafía al Leviatán a renegociar ese pacto simbólico original, pero también desafía a la sociedad, a las personas, a los consumidores, a los usuarios que invierten sus ahorros en un sistema que muchas veces es difícil de comprender, que no tiene accountability bajo una retórica pseudo-anarquista y que no tiene regulación. En estos casos, los usuarios pueden terminar desprotegidos.

Riesgos de las criptomonedas y las finanzas descentralizadas: ¿La criptoeconomía necesita regulación?

La pregunta es interesante, porque no es tan sencilla de responder. Un Estado puede regular dentro de los límites de su jurisdicción y soberanía, y los organismos internacionales pueden establecer regulaciones, lineamientos, directivas, pero se necesita de los Estados parte para que sean efectivas. El desafío con la criptoeconomía es que en un mundo globalizado e hiperconectado como en el que vivimos, uno puede invertir a través de internet en un Exchange o en una criptomoneda que pertenezcan a empresas que están al otro lado del mundo, que no tengan sucursal o sede ni operen en el país. ¿Cómo se regula en estos supuestos?

Además, en muchos casos, la claridad y accountability del universo cripto son inversamente proporcional a su accesibilidad. Esto significa que uno puede acceder e invertir en criptomonedas en cuestión de minutos, pero resulta mucho más difícil comprender cómo funciona el sistema, entender en qué se está invirtiendo, si hay activos colaterales, cómo se conforman las reservas de algunas stablecoins, conocer la accountability y transparencia de los Exchanges y de las empresas detrás de las criptomonedas. Todo esto no es tan simple y la información no está tan accesible.

En estos supuestos, uno es totalmente soberano de su inversión, pero también está mucho más desprotegido.

Pongamos por ejemplo Tether (USDT), que es una de las stablecoins más conocidas. La empresa resalta que USDT tiene una paridad de uno a uno con moneda fiat y que todos los tokens están respaldados al 100% por las reservas de Tether.

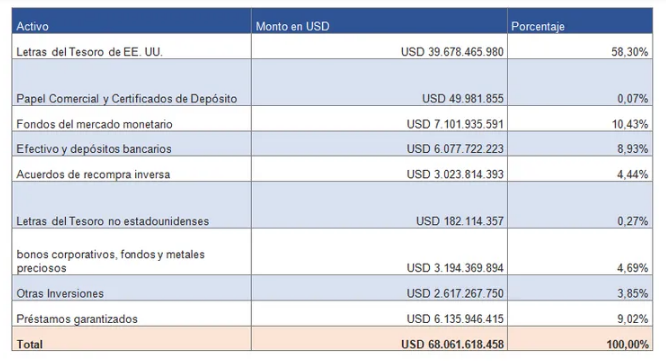

Ahora bien, según el último Reporte de Reservas del 30/09/2022, las reservas de Tether (USDT) se componen de la siguiente manera:

Del informe de auditoría sobre las reservas de Tether, uno puede advertir que sólo el 8,93% corresponde a efectivo.

El 91,07% restante de las reservas de Tether son activos que podrían perder valor o volverse ilíquidos durante una situación de estrés, tal como lo señala la FED en su Financial Stability Report de mayo de 2022, al explicar que “Estas vulnerabilidades pueden verse exacerbadas por la falta de transparencia con respecto al riesgo y la liquidez de los activos que respaldan las monedas estables.”

Otro riesgo para tener en cuenta es si uno tiene derecho a rescatar y canjear cada unidad de USDT o USDC por un dólar, haciendo operativa la paridad que publicitan estas empresas. Según el análisis de Oleksii Konashevych para el medio experto Cointelegraph, los emisores de monedas estables no garantizan a los usuarios el derecho a reclamar la devolución de la moneda fiduciaria (dólar, euro, etc.).

Capacitación y consenso para una criptoeconomía para todos

Estas son las cuestiones sobre las que hay que capacitar antes siquiera de enseñar a adquirir una criptomoneda o invertir en finanzas descentralizadas. Lamentablemente, a veces se escucha o se lee demasiado sobre tal o cual criptomoneda que es el nuevo santo grial o sobre términos ininteligibles de las finanzas descentralizadas, pero poco sobre los riesgos.

Voy a trazar un paralelismo. Hace años que soy alpinista y escalador aficionado. Cuando hice mi primer curso de escalada en roca, asistí a la primera clase pensando que me iban a enseñar a escalar. Para mi sorpresa, los instructores nos explicaron que sólo nos enseñarían a progresar con seguridad en la roca, hacer nudos, sobre equipamiento, identificación de riesgos y cómo evitarlos o mitigarlos. Las técnicas de escalada eran algo que podíamos aprender por nuestra cuenta o en un curso más avanzado de técnica, pero para salir a la montaña, al mundo real a escalar, necesitábamos incorporar las nociones básicas de seguridad y riesgo y saber cómo movernos de manera segura.

Lo mismo sucede con las criptomonedas y las finanzas descentralizadas. Hay que hacer foco en la capacitación sobre los riesgos. Desde ya, hablar de riesgos nunca es tan glamoroso como hablar de cuanta palabra rara del mundo cripto o criptomoneda trending topic. Pero hacer foco en los riesgos, es clave para que los usuarios estén más protegidos.

En mi opinión, hechos como el de Terra/Luna y FTX hacen que las finanzas descentralizadas y las criptomonedas corran el riesgo de terminar siendo algo para pocos, para los entendidos que sepan gestionar y mitigar los mayores riesgos que vienen asociados con este tipo de activos y operaciones; o, terminar siendo una fuente de estafas y quiebras millonarias.

Por eso, vale la pena que emprendedores, empresarios, consumidores, usuarios, Estados y organismos internacionales encuentren la manera de trabajar en conjunto para aprovechar estas innovaciones y lograr que todos puedan beneficiarse de estas tecnologías disruptivas y su potencial.