Por

En todas nuestras transacciones diarias, utilizamos lo que podría llamarse el “mercado presente”. Si vamos a un kiosco y compramos un chocolate, lo pagaremos en efectivo y nos lo llevaremos hoy mismo. A este “mercado presente”, en la jerga financiera se lo llama “mercado spot”.

Ahora bien, si alguien quiere organizar su cumpleaños para 100 invitados y comprar 400 sándwiches de miga, no pretenderá que la panadería tenga disponible esa cantidad inmediatamente (no habrá en el mercado spot). Lo que hará será encargar esos sándwiches para el día en que haga el festejo. Este será el mercado futuro de sándwiches. ¿En qué momento pagará esos sándwiches? En el momento en que efectivamente se los entreguen. Pero probablemente antes, la panadería le pida que deje una seña como garantía de que va a pagar los sándwiches en la fecha futura convenida.

Cuándo alguien compra dólar futuro, se compromete a comprar una determinada cantidad de dólares en una fecha futura cierta. Como “seña” por esa operación, se deja una garantía. Como es de esperar, la garantía es mucho menor que el valor de los dólares que estará adquiriendo (del mismo modo que la seña que nos pedía la panadería era mucho menor al monto total de los 400 sándwiches para el cumpleaños).

El dólar futuro se compra en un mercado que se llama Rofex. Las fechas en las que se concretan las compras, está prefijadas: siempre se realizan en el último día hábil de cada mes. A la vez, se estandarizan las cantidades: la unidad mínima que se transa se denomina “contrato”, y en el caso del dólar futuro del Rofex, cada contrato es de U$S 1000.

¿Cuánto se debe dejar de “seña” o garantía por cada contrato de U$S 1000 que una persona se compromete a comprar? Para el caso del contrato que vence en agosto, la garantía es de $3055. Es decir que dejando $3055 en garantía, quien compró ese contrato empieza a tener la variación patrimonial de lo que suceda con U$S 1000. Si el dólar de agosto sube $1, habrá ganado $1000; si el dólar de agosto baja $1, habrá perdido $1000.

Como puede verse, como lo único que se debe integrar es la garantía, la operatoria futura permite amplificar o “apalancar” lo que suceda con el patrimonio. Al día del vencimiento del contrato, la persona debería poner los pesos correspondientes para comprar esos dólares, o simplemente vender el contrato, sin necesidad de tener los pesos para comprar los dólares que se había comprometido. Puesto de otro modo, al vender el contrato futuro de agosto, se libra de la obligación que había asumido y obtiene la diferencia entre el precio que había comprado y el que vendió.

Antes de poner un ejemplo, permítanme una explicación adicional que es de gran importancia. Si el dólar spot (el que vemos en las pizarras de los bancos) vale $27,20, ¿cuánto valdrá el dólar de agosto? ¿Y el de septiembre? ¿Hay alguna forma matemática de responder esa pregunta? La respuesta es que el precio de cada vencimiento dependerá de la tasa de interés del peso.

Si una persona tiene $27200 para comprar U$S 1000 hoy, podría invertir esos pesos a la tasa de interés en pesos hasta fin de agosto, obtener un interés y luego comprar los dólares. Con las actuales tasas de interés, digamos que podría obtener un 5% por este mes y medio de tiempo hasta el 31 de agosto. Es decir que al 31 de agosto tendría $27200 x 1,05 = $28560.

Lo que terminará sucediendo es que el dólar a fines de agosto terminará valiendo $28.56, justamente porque de otra manera alguien podría invertir los pesos un mes y medio para luego comprar los dólares. Queda entonces claro que cuanto más alta sea la tasa de interés del peso, más valdrá cada uno de los vencimientos de cada contrato.

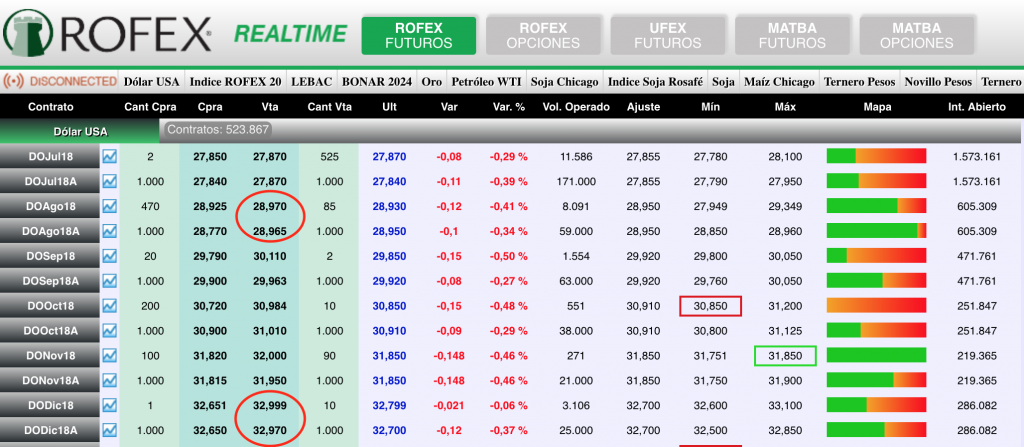

Acá les muestro la tabla de cuánto vale cada contrato de dólar futuro:

Un error muy común es pensar que porque el dólar futuro a diciembre vale $33, eso indica la devaluación esperada. En realidad, lo que indica es la tasa de interés que se puede ganar en pesos hasta diciembre. (Hay dos renglones en la tabla del Rofex. Una es para minoristas y otra para mayoristas).

Veamos ahora sí, un ejemplo. Si nosotros compramos un contrato de dólar futuro de agosto, vamos a pagarlo $28.96 según indica la tabla. Como cada contrato es de U$S 1000, habremos comprado por un valor de $28960. Sobre este monto, los agentes Rofex cobran una comisión de corretaje. Sin embargo, como nosotros no estamos comprando esos U$S 1000 en este momento, sólo deberemos dejar $3055 por cada contrato (la garantía se puede dejar también en dólares o en Lebacs).

Si al día siguiente el dólar spot sube $1, el dólar futuro de agosto subirá $1. Entonces en su cuenta en el agente Rofex con quien hicieron la transacción, se acreditarán $1000, ya que habíamos comprado U$S 1000. Inversamente, si el dólar spot cae $1, su agente Rofex les exigirá que agreguen garantía de $1000 por cada contrato, ya que el precio se movió en su contra.

Es decir que la garantía se va moviendo a su favor o en su contra, dependiendo de lo que suceda con el futuro de agosto.

Lo que debe quedar claro es que si ustedes tienen $10000, podrían comprar 2 contratos de agosto y dejar $6110 en garantía con un colchón extra de $3890. Pero lo importante es que con $10000 habrán conseguido tener la variación patrimonial equivalente a comprar U$S 2000 o $54400 (con nuestro ejemplo de precio de dólar spot de $27,20). Acá es justamente dónde se ve que el mercado de futuros permite apalancar el capital propio (en este ejemplo con $10000 obtuvimos exposición por $54400).

Fuente: http://www.cartafinanciera.com/monedas/que-es-el-dolar-futuro-como-se-opera