Resumen semanal

La semana concluyó con subas para la soja en Chicago, de 3.3 usd/t. en los contratos posición julio. Y el factor principal de las alzas del viernes fue el volumen de ventas semanales de exportación de soja de EE.UU. informado por el USDA en 626.200 toneladas, por encima de las expectativas de las operadores (estimaban entre 200.000 a 550.000 toneladas).

Más allá de esta suba, la oleaginosa cerró la cuarta semana bajista consecutiva en Chicago tocando durante la semana el nivel más bajo desde abril de 2016. Esta tendencia es con motivo de la importante oferta de soja por el lado de Brasil y el buen clima que acompaña la campaña en el Medio Oeste de EE.UU.

La soja julio y agosto en el mercado de referencia cerró el viernes con ajustes en 338.50 y de 339.24 usd/t. y el balance semanal fue una caída de 0,57 y un 0,67% contra los precios del viernes anterior de 340.43 y de 341.54 usd/t., con precios hace tres semanas de 350,17 y de 350,63 usd/t., respectivamente. La soja desde mediados de enero de 2017 acumula pérdidas por más de 40 usd/t. en Chicago y sus precios se encuentran en los mínimos de los últimos 14 meses.

El viernes se conoció la tasa de desempleo en EE.UU. y este cayó durante mayo al 4.3% contra 4,4% del mes anterior, pero se crearon menos puestos de trabajo de lo que se esperaba. Por otro lado, la agencia de noticias Reuters estimó que existe un 49% de chances de una nueva suba de tasas en la próxima reunión de la Reserva Federal de EE.UU. (FED) del 13 y 14 de junio.

En el Mercado a Término de Buenos Aires (Matba), las posiciones julio y noviembre de la soja subieron 3.40 y 2.0 usd/t. y sus ajustes fueron de 248.10 y de 253.30 usd/t. Mientras que en el Mercado a Término de Rosario (ROFEX) el viernes el contrato de soja Fábrica julio cotizó a 247.3 usd/t.

En Brasil durante mayo se exportaron 10.95 millones de toneladas de soja contra 9.91 millones de toneladas un año atrás. El viernes se conoció la previsión de una intención de siembra 2017/18 con un suba de hasta un 3% y por su lado Oil World estimó el área de soja 2017/18 de Brasil en 34.3 millones de hectáreas contra 33.85 millones de hectáreas en la campaña 2016/17.

El dólar esta semana terminó en 1:15.90 ars frente al viernes pasado en 1:15.95 usd/ars y los compradores estuvieron muy activos. El precio de la soja estuvo entre 3.850 y los 3.900 ars/t. y se llegó a pagar hasta 3.910 ars/t. con entrega contractual. Por debajo de estos precios la oferta desaparece y el productor prefiere guardar y no vender.

El farmer selling de soja lo estimamos para la semana que pasó en 1.30 millones de toneladas contra 1.65 millones de toneladas y 1.95 millones de toneladas hace tres semanas.

La Bolsa de Cereales de Buenos Aires estima el avance de la cosecha de soja 2016/2017 en un 85,5 % del área apta, marcando un progreso de 5,9 puntos porcentuales y manteniendo un adelanto interanual de 6,8 puntos, en relación al 74.7% de avance estimado la semana pasada. El rendimiento nacional descendió 0,2 qq/ha y promedia 32,5 qq/Ha, permitiendo acumular un volumen parcial que ya supera las 50 millones de toneladas. Frente a este escenario mantenemos nuestra proyección al cierre del ciclo en 57.5 millones de toneladas, cifra que se encuentra sujeta a la evolución del rinde en regiones afectadas por excesos hídricos, las que a su vez concentran más del 50 % del área aún pendiente de cosecha

La consultora Celeres estimó las ventas de soja 2016/2017 de Brasil en un 58% hasta el 26 de mayo, contra 69% un año antes y un promedio de 70% en cinco años. Las ventas también se mantuvieron sin cambios desde una semana antes y al 12 de mayo las proyectaron en un 55%. Los agricultores vendieron el equivalente al 3% de su producción anual después de la caída en el valor del real del 18 al 19 de mayo, estimado en 3.0 millones de toneladas. Sin embargo, la semana pasada, la caída de los precios en Chicago desalentó nuevas ventas, mientras que el real ha ganado un 3,4% frente al dólar desde el 18 de mayo. Los productores en Brasil se muestran reacios a vender sus cosechas y esperarán nuevos rebotes en los precios domésticos, impulsados por los movimientos o ganancias en Chicago. Lo mismo pasa en nuestro país.

Según datos de Agroindustria al 24 de mayo, las ventas de soja 2016/2017 alcanzan a un 39.3% contra 36.0% semana anterior y con un acumulado de 22.4 millones de toneladas, con un farmer selling a precio de 10.5 millones de toneladas, un 18.4% contra 30% un año atrás.

Por su lado el maíz se negoció entre 2.350 ars y 2.400 ars/t. con entrega contractual y 145 usd/t. con entrega junio. Con entrega julio se llegó a pagar 143 usd/t.

Se estiman negociadas durante la semana pasada unas 240.000 toneladas de maíz en la zona de up-river y la presión sobre los precios a la baja ya la estamos viendo. La oportunidad y ventana de venta que vimos por el momento se cerró. Tengamos en cuenta que ahora empezamos a competir con Brasil como destino, que vuelca al mercado cerca de 65.0 millones de toneladas de la campaña de maíz de invierno. Pero las necesidades de los compradores continúan así que tienen que estar atentos a oportunidades cercanas a 2.500 ars/t.

Por negocios para la cosecha 2018 se pagó hasta 155 usd/t. con entrega marzo, abril y mayo, y se negociaron 55.000 toneladas de maíz nuevo.

El farmer selling de maíz lo estimamos en 170.000 toneladas contra 191.000 toneladas semana anterior y 61.000 toneladas hace tres semanas.

La Bolsa de Cereales de Buenos Aires estimó que los rendimientos relevados durante la última semana, se mantienen por sobre las productividades recolectadas durante las campañas previas. Aún resta que la cosecha comience con fuerza en las provincias del norte, donde se concentra el 18 % del área implantada con el cereal de verano. Por otro lado la logística de la cosecha sigue siendo compleja en sectores de las provincias de Córdoba y Buenos Aires, donde las lloviznas de las últimas semanas y las condiciones de alta humedad no permiten orear los caminos. Frente a este panorama la BCBA mantiene su proyección de producción en 39.0 millones de toneladas para el ciclo 2016/17.

La cosecha registró un progreso intersemanal de 2,4 puntos porcentuales, elevando el área cosechada al 38,4 % de la superficie apta a nivel nacional contra 36.0% la semana pasada. A la fecha la producción parcial acumulada en chacra asciende a 16,7 millones de toneladas, con un rinde medio nacional de 87,2 qq/Ha

Según datos de Agroindustria al 24 de mayo, las ventas de maíz 2016/2017 alcanzan a un 38%, con un acumulado de 14.5 millones de toneladas de ventas y un farmer selling a precio de 11.9 millones de toneladas, un 31% contra 39% el año pasado.

El USDA publicó la semana pasada el estado de los cultivos en EE.UU. y estimó que las calificaciones nacionales de maíz de buena a excelente fueron del 65%, lo que es inferior a la valoración del 68% del comercio y la más baja desde 2013. En ese año, comenzamos con un 63% bueno a excelente y terminamos un 1% por encima de la tendencia. El organismo también estimó el avance de siembra de maíz, informando un aumento para la semana pasada del 84% al 91%. Esto es justo debajo del promedio quinquenal del 93%. Analistas estimaron que el maíz sin siembra hasta el domingo pasado era de 3,8 millones de acres destinados a ser sembrados con maíz y no replantados. La soja plantada progresó como se esperaba hasta el 67%, con un promedio de cinco años en 68%.

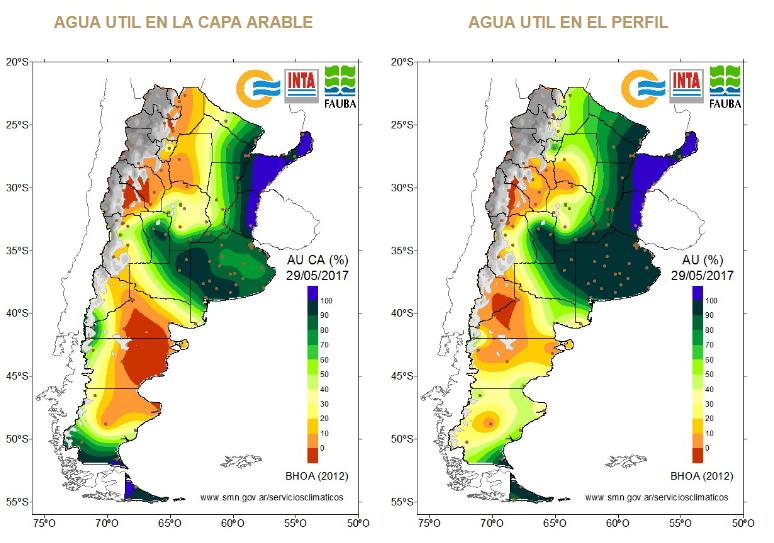

Pasando ahora al trigo, la Bolsa de Cereales de Buenos Aires estimó que luego de registrarse un avance intersemanal de 5,9 puntos porcentuales, la superficie sembrada de trigo a nivel nacional equivale al 11,3 %, contra 5.4% de avance estimado hace una semana de las 5.500.000 hectáreas proyectadas para la campaña en curso. Esta proyección de área de trigo 2017/18, que fue publicada dentro del marco del Lanzamiento de Campaña Fina 2017/18 a mediados del mes de abril, fue calculada dentro de un escenario climático que, si bien presentaba excesos hídricos sobre ambientes más bajos en sectores de Buenos Aires, La Pampa y sur de Córdoba, no contemplaba el aumento en el volumen de precipitaciones que posteriormente agravó el escenario en las zonas afectadas, poniendo en duda la concreción de las intenciones de siembra.

En el mercado local se conocieron negocios de trigo para esta campaña a niveles de 2.550 ars/t. y 2.600 ars/t. con entrega contractual y condición cámara. Y se llegaba a mejorar hasta 100 ars/t. por trigo con calidad. La semana pasada se pagó 160 usd/t. por trigo condición cámara con entrega dic./ene.

El Ministerio de Agroindustria proyectó una cosecha de trigo de cerca de 20.0 millones de toneladas en la temporada 2017/18 gracias a los mejores rendimientos generados por una mayor inversión en insumos, lo que contrarrestaría una leve caída en el área de siembra. A su vez se estimó la semana pasada que los agricultores locales plantarán 6 millones de hectáreas con trigo 17/18, por debajo de los 6,36 millones del ciclo anterior.

Martín Moreno, director nacional de Estimaciones de dicho Ministerio, dijo a Reuters que en la campaña que acaba de comenzar la producción del país podría crecer más del 8 por ciento desde el récord de 18,4 millones de toneladas alcanzado en el ciclo 2016/17, según cifras oficiales. La cifra se ubica muy por encima de lo previsto por analistas privados y por la Bolsa de Cereales de Buenos Aires, que el mes pasado pronosticó para el ciclo 2017/18 una cosecha de trigo de 17,5 millones de toneladas. Sin embargo, los analistas advierten que esa expansión de la superficie triguera podría verse limitada por los excesos de humedad que están sufriendo muchos campos en el corazón agrícola de Argentina tras una ola de fuertes lluvias en el último mes y que podrían impedir la implantación del cereal en algunas zonas.

En mayo, expertos meteorológicos advirtieron que la campaña agrícola general 2017/18 estará marcada en Argentina por altos niveles de humedad que podrían causar excesos de agua como los que generaron pérdidas en algunas regiones en el ciclo 16/17. Al respecto, la Bolsa de Comercio de Rosario estimó que más allá del avance de la siembra de trigo en la zona núcleo en un 40% del total de área a sembrar, los excesos hídricos han puesto en jaque mate el potencial incremento. Las zonas más afectadas son el norte bonaerense y sur de Santa Fe. “Allí prácticamente no hay piso para sembrar” dijo la Bolsa. Sin embargo, ya se manifiesta en toda la región la caída en la intención de siembra. La disminución varía de un 10 a 20% respecto al año pasado y los lotes que se bajan ya se anotan para sumar al maíz.

El USDA estimó la semana pasada el estado de los cultivos a nivel nacional de EE.UU. y las calificaciones de trigo de primavera de buena a excelente fueron una sorpresa que llegó en un 62% cuando el comercio esperaba un 70%. Así, la calificación de esta semana fue la más baja primera tasa del año desde 2008. La calificación de trigo de invierno también cayó 2 puntos a 50% de bueno a excelente, con un promedio de cinco años en 45%. La evolución de la siembra de trigo de primavera -casi completa se encuentra- en 96 %, 2 puntos por detrás del año 2016 pero 5 puntos por encima del promedio de los últimos cinco años.

El volumen de futuros de dólar en ROFEX superó los 13.054 millones de dólares negociados durante mayo, rebasando en un 24,64% a lo negociado en abril y en un 76% al mismo mes de 2016. La cifra significó un 4% más que en el último récord registrado, a marzo de 2016. El crecimiento continuo que viene teniendo año tras año la operatoria en ROFEX, y en concreto lo relacionado a futuros de dólar, se reflejó en la última rueda del mes al alcanzar la marca histórica.

La liquidación de divisas por parte del agro cayó la semana pasada un 37,6% a u$s 482,4 millones, con relación a igual período de 2016, según informaron este lunes la Cámara de la Industria Aceitera de la República Argentina (Ciara) y el Centro de Exportadores de Cereales (CEC), entidades que representan un tercio de las exportaciones argentinas. Esta fue la tercer baja semanal consecutiva de liquidaciones, pese a que el precio del dólar mostró una reacción en dicho período superando los 1:16 ars.

En lo que va del año hasta el 26 de mayo último, la liquidación alcanzó los 8.821,90 millones de dólares, 17.7% por debajo del mismo período del año pasado. Se trata de unos 1.898 millones de dólares menos ingresados a la economía por menores precios, una baja en la actividad industrial que le agrega valor a los productos y por demora en las ventas debido a la espera de una eventual devaluación.

En 2016, según el Indec, la cantidad de productos primarios exportados (con el mayor crecimiento de trigo, maíz y girasol) aumentó un 23% y las manufacturas de origen agropecuario (con mayores ventas de aceite y harinas de soja), un 4,3%.

Para los fondos no-comerciales en CBOT al 30 de mayo en Soja la posición vendida se encuentra en -113.391 contratos, contra -87.542 contratos la semana anterior y -58.607 hace tres semanas, con una liquidación por -25.848. En el caso del Maíz, la posición vendida está en los -224.571 contratos (-25.317), frente a -199.253 contratos a la semana anterior y -218.488 tres semanas atrás. En Trigo la posición vendida es de -146.313 contratos (-5.855), contra -140.458 contratos a la semana anterior y -151.397 contratos hace tres semanas.

Recomendaciones comerciales soja y maíz

Soja

Tanto los fundamentals como los technicals continúan siendo principalmente bajista, aunque luego de alcanzar un nuevo mínimo esperamos un rebote leve al alza. Es decir en lenguaje de los Technicals, tendencia primaria bajista con corrección al alza.

La tasa de la posición Noviembre se mantiene por encima a las alternativas de colocaciones financieras (8% anual en dólares). Julio, dependiendo de los costos operativos, ya dejó de ser atractiva.

COMPRA PUT/FENCE: Nuevamente considerando que nos encontramos en un nuevo piso, se recomiendan estrategias PUT o Fence (compra PUT y venta de CALL) con un PUT OTM, ya que si bien la caída del precio de la soja encarece a los PUT, es menor el impacto de esta variable para las opciones OTM (menos precio de ejercicio) que las ATM (ejercicio sobre el valor del futuro).

Por ejemplo, los Strike 244 para PUT y 276 para el CALL siguen siendo una buena alternativa.

ROLAR POSICIONES: Para las posiciones en cartera de PUT, esta nueva caída de precios puede ser un momento oportuno para rolar la posición a la baja. De esta manera se realizaría la ganancia generada por posiciones ATM y comprar posiciones OTM, que de darse el rebote esperado a corto plazo, podría obtener mejores resultados.

Maíz

Si bien el inverso en maíz se redujo, mientras el mercado pague más hoy que en Julio y con la posibilidad de colocar dinero al 25,5%, en un contexto de las liquidaciones del sector agro que mantendrían el Dólar planchado al menos un mes más, vamos a seguir recomendando vender y posicionarse en Julio con Call.

- CALL 146 a 1,20, es decir vendiendo en 145 hoy, tendríamos un piso en 143.80. Por encima de 146 vende a Mercado menos U$S 2,2 A esto le deberíamos sumar el rendimiento de la colocación, que de mantenerse el TC duplicaría el ingreso al costo del CALL.