Resumen semanal

Durante el mes de septiembre los granos subieron hasta un 9,3% en el mercado de Chicago. La soja, en este sentido, subió un 3,4% en ese período y cerró a 355.78 usd/t., mientras el maíz trepó un 3,8% a 139.86 usd/t. y el trigo registró la mayor suba tras terminar en los 164,71 usd/t.

Este viernes, la soja rebotó un 0,9%, el maíz ganó un 0,8%, mientras el

El informe de stocks trimestrales de EE.UU. del USDA cortó la racha bajista de la soja y el maíz en el cierre de la semana por r esultados superiores a los esperados por el mercado, mientras que el trigo bajó casi 2,5 usd/t. por un ajuste alcista en la producción por encima de lo calculado por los operadores.

esultados superiores a los esperados por el mercado, mientras que el trigo bajó casi 2,5 usd/t. por un ajuste alcista en la producción por encima de lo calculado por los operadores.

En el mercado local, en el recinto de operaciones de la Bolsa de Comercio de Rosario, el más importante de la Argentina, las negociaciones se debatieron entre la presión de un dólar marcadamente debilitado frente al peso y un reporte de inventarios finales en EE.UU. que resultó alcista para los granos gruesos. El trigo se mostró notoriamente estable a pesar de ser el único producto en cerrar la rueda de Chicago en terreno negativo entre los principales granos.

El dólar esta semana terminó en 1:17.21 usd/ars. contra 16.875 usd/ars. el viernes pasado. El precio de la soja estuvo entre 4.350 y 4.400 ars/t. y llegó a pagar en reserva 4.450 ars/t. con entrega noviembre y pago ahora. Un comprador puntual durante la semana estuvo dispuesto a pagar 4.470 ars/t. con entrega contractual. Este fue el mejor precio conocido durante la semana que pasó. El dólar se depreció frente a otras monedas fuertes, DXY -0.02%. El real se apreció frente al dólar 0.55% y cotiza 3.164 Rs/usd.

A partir del 4 de octubre comienzan los festivales de mediados de otoño en China y los mercados estarán cerrados por una semana.

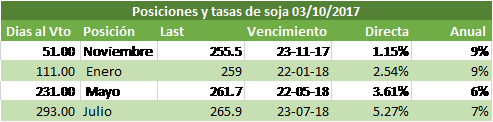

Por la soja nueva se viene negociando a niveles de 260 usd/t. y se llegó a pagar 263 usd/t. con entrega abril y mayo y por la soja 2017/2018 con entrega julio se pagó hasta 267 usd/t. También se negoció en niveles de 5.250 ars/t. con entrega mayo y pago fin de mes y 5.500 ars/t. con entrega julio y pago fin de mes.

En el Mercado a Término de Buenos Aires, las posiciones noviembre y mayo de la soja sumaron 0,40 y 0,30 usd/t., mientras que sus ajustes fueron de 256 y de 261,80 usd/t.

El viernes pasado el USDA publicó su informe de estimaciones de stocks de trigo, soja y maíz en los Estados Unidos al 1 de septiembre. Para el caso de la soja y el maíz este dato es clave esclareciendo los stocks finales de la 16/17 (carryover de la campaña 16/17, queconsecuentemente pasarían a ser los stocks iniciales de la campaña 17/18). Los datos de stocks de soja y maíz tomaron por sorpresa al mercado. A pesar de haber un fuerte aumento en los stocks de ambos granos el mercado sobreestimó los guarismos que se iban a publicar señaló la Bolsa de Comercio de Rosario.

En el caso de la soja, a pesar de haber un aumento en los stocks finales del 53 % a 8,2 Mt, el mercado estimaba en promedio stocks por un millón de toneladas más (9,2 Mt). Esto generó el alza en los precios de la oleaginosa en la plaza de Chicago en el día de hoy.

Lo mismo sucedió en el mercado del maíz donde los stocks de maíz finales estimados se ubicaron en 58,3 Mt muy por encima del valor del año pasado de 44,1 millones de toneladas, aumentando un 32 %. Este guarismo alcanzó el valor más alto desde el año 1988. A pesar de este aumento el mercado en promedio esperaba un valor más alto de 59,8 millones de toneladas, casi 60.0 millones de toneladas. Estos dos datos se sumaron para darle una fuerte tónica alcista al mercado de los granos gruesos estadounidense.

Los stocks de trigo al 1 de septiembre cayeron a 61,3 millones de toneladas, un 11 % de los 69.3 millones de toneladas de septiembre del año 2016. Esta caída en los stocks se da mientras la producción de EE.UU. cae en medio de la creciente competencia global. El USDA estimó la cosecha 2017/18 de todas las variedades de trigo en 47.4 millones de toneladas, siendo el más bajo en 15 años. El pronóstico de la cosecha de trigo se ubicó dentro del rango de estimaciones de los analistas pero por encima del promedio, que fue de 46.8 millones de toneladas.

Los contratos de futuros de trigo en general cayeron con la perspectiva de la cosecha, mientras el trigo de primavera de Minneapolis lideró la baja ya que la estimación del organismo para este cultivo fue de 10.6 millones de toneladas, por encima del mercado, mientras que el trigo duro de invierno se mantuvo cerca de las perspectivas del mercado.

Los contratos de futuros de trigo en general cayeron con la perspectiva de la cosecha, mientras el trigo de primavera de Minneapolis lideró la baja ya que la estimación del organismo para este cultivo fue de 10.6 millones de toneladas, por encima del mercado, mientras que el trigo duro de invierno se mantuvo cerca de las perspectivas del mercado.

Según datos de Agroindustria al 20 de septiembre, las ventas de soja 2016/2017 alcanzan a un 62.68% contra 64.5% un año atrás con un acumulado de 36.04 millones de toneladas de ventas con un farmer selling a precio de 28.4 millones de toneladas, un 49.5% contra 54.2% un año atrás.

Para la campaña nueva de soja 2017/2018 según datos de Agroindustria al 20 de septiembre, las ventas alcanzan a un 6.52% contra 3.58% una año atrás, con un acumulado de 3.51 millones de toneladas de ventas con un farmer selling a precio de 2.059 millones de toneladas, un 3.03% contra 1.39% el año pasado.

El USDA informó ventas externas de soja por 2.9 millones de toneladas mientras que el mercado estimaba en 2.2 millones de toneladas. Es así como con el dato semanal de exportaciones de soja de EE.UU. está por arriba de las estimaciones privadas por octava semana consecutiva con un acumulando 10 millones de toneladas en las últimas 5 semanas. Del volumen total reportado, 1,4 millones de toneladas tuvieron como destino China.

La Bolsa de Cereales de Buenos Aires proyectó hoy que la próxima cosecha argentina de soja, 2017/2018, caerá en 3.5 millones de toneladas respecto del ciclo 2016/2017.

De acuerdo a Esteban Copati, jefe de Estimaciones Agrícolas de la Bolsa de Cereales porteña, el ciclo pasado se cosechó 57.5 millones de toneladas. En tanto, para el ciclo 2017/2018 se recolectarán 54.0 millones de toneladas, un 6% menos. Ese nivel de producción está cerca del promedio de las últimas cinco campañas, que da 55,4 millones de toneladas.

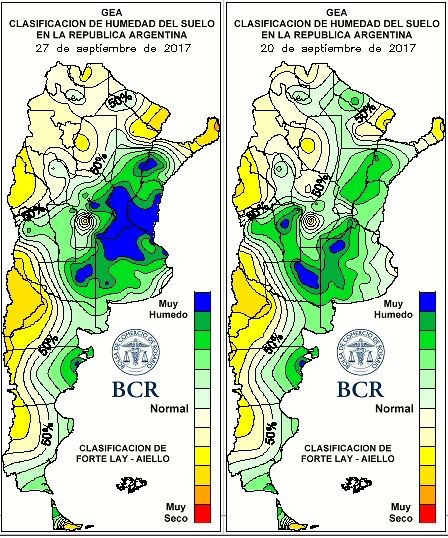

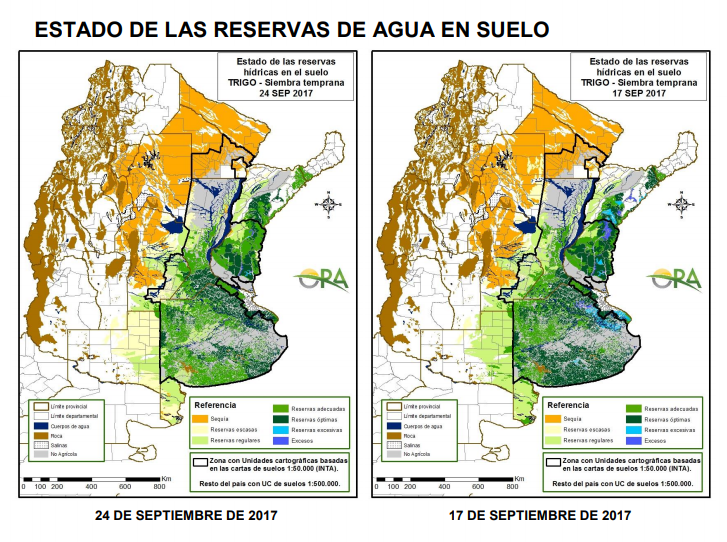

La causa de la retracción productiva hay que buscarla en la caída del área sembrada, que se reducirá en 1.1 millón de hectáreas por mayor siembra de maíz, girasol y trigo y el recorte de superficie por los excesos hídricos. De 19.2 millones de hectáreas que se implantaron en el ciclo pasado, ahora se esperan 18.1 millones de hectáreas.

El área con soja baja así 5,7% respecto del ciclo 2016/2017 y acumula una merma del 10%, si se consideran las últimas dos campañas agrícolas.

Según la Bolsa de Cereales de Buenos Aires, hay un millón de hectáreas agrícolas de la zona pampeana «en riesgo» por las inundaciones, sobre seis millones comprometidas en toda la región. Otros informes dan una superficie mayor, de hasta casi 10.0 millones de hectáreas.

Por menores precios en los productos de su cadena, para 2017/2018 la soja desmejora sus márgenes brutos esperados frente al maíz. En rigor, mientras en el cereal suben 2,1% y 2% para la zona núcleo y extrapampeana, respectivamente, en soja caen 7 y 9%, respectivamente para ambas regiones.

Durante la semana, el contrato de soja de noviembre operaba en baja hasta alcanzar un mínimo en la sesión de 352 usd/t. en el mercado de referencia. Al tocar un piso la tendencia alcista ganó impulso luego de conocido un nuevo reporte diario de ventas de exportación.

Esta tendencia alcista se mantuvo ininterrumpida por el resto de la sesión. Las últimas caídas que se reportaron en el mercado de la soja sobrevenían del mercado del aceite de soja. El contrato de referencia de aceite de soja de diciembre en el día de hoy seguía operando en baja un día después de que la Agencia de Protección Ambiental de Estados Unidos (EPA) dijera que estaría considerando una propuesta para reducir los requerimientos de mezcla de biodiesel en el suministro de combustible doméstico, lo que le llamamos a nivel local el “corte del biodiesel”.

En el día de ayer el aceite de soja había descontado 12 usd/t. arrastrando el precio del poroto. Este commodity es el principal insumo estadounidense utilizado en la elaboración del biodiesel, por eso la noticia bajista para este mercado.

El día de miércoles el USDA informó que se cerraron negocios de exportación de soja por 132.000 toneladas para su entrega a China en la campaña 17/18.

El 12 de septiembre, el USDA elevó su proyección de las exportaciones brasileñas de soja (Feb-Jan) de 1,8 MMT a un récord de 65,0 MMT. Para la semana del 16 al 22 de septiembre, Brasil exportó 863,000 TM de soja. Eso es más que la semana pasada 559.000 TM y muy por encima del año pasado 387.000 MT. Los compromisos de exportación de soja de Brasil (embarques hasta la fecha, embarcaciones de carga o espera y embarcaciones a llegar) se estimaron en 61.82 MMT, 672.000 TM más que hace una semana. Este es un récord para esta fecha y 11.34 MMT más que hace un año (ver gráfico abajo).

Las exportaciones mundiales de soja son actualmente mejores de lo esperado. Entre el 1 y el 24 de septiembre, las exportaciones brasileñas de soja casi se triplicaron 3,41 millones de toneladas (frente a 1,18 millones de toneladas durante el 1 al 25 de septiembre de 2016) y los EE.UU. impulsaron las exportaciones a 3,07 millones de toneladas durante el 1 al 21 de septiembre (contra 2.3 millones de toneladas). China ha vuelto a ser el principal destino de exportación de soja tanto brasileña como de EE.UU. Las exportaciones brasileñas de maíz ascendieron a 4,33 millones de toneladas durante el 1 al 24 de septiembre (2.39 millones de toneladas hace un año). Los de harina de soja alcanzaron 881.000 toneladas contra 705.000, mientras que los envíos de aceite de soja eran muy pequeños a sólo 10.000 toneladas contra 111.000.

Sobre la base de la lista de buques a partir del 21 de septiembre, los envíos de soja de septiembre de Brasil se proyectan a 3,55 millones de toneladas. Esto se compara con los envíos de septiembre de 1.53 millones de toneladas (y las exportaciones oficiales de septiembre de SEEX de SECEX en 1.44 MMT). Las exportaciones «oficiales» de SECEX para agosto de 2017 fueron de 5,95 millones de toneladas frente a los embarques reportados por los servicios de envío de 5,95 millones de toneladas. Hay 24 buques (1.52 MMT) en el line-up en octubre.

Agrural estima el avance de la siembra de soja de Brasil en 1.5% contra 4.8% a igual período de 2016. Su proyección de área de soja es de 35.56 Mhas contra 34.49 MHas en 2016 y la proyección de producción es de 109.9 millones de toneladas contra 109.7 millones de toneladas en 2016/17.

El lunes pasado se publicó el estado de los cultivos y en el caso del maíz, el USDA publicó la condición B+E sin cambios al 61 % en la semana contra el año pasado en 74%. Se estima cosechado un 11% cuando el mercado esperaba un 14%. Con la soja el USDA subió la condición B+E al 60% contra el 73% el año pasado. Se estima cosechado un 10% contra 9% Trigo de Invierno: El organismo estima sembrado un 24% por detrás del 26% que esperaba el mercado

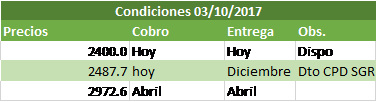

Por el lado del maíz se negoció entre 2.400 ars/t. con descarga. Durante la semana se llegó a pagar hasta 2.480 ars/t. con entrega noviembre y con pago. También se pagó hasta 2.520 ars/t. con entrega diciembre con pago adelantado.

El maíz de la próxima cosecha, con entrega abril valió 2.900 ars/t. con pago a fin de mes de la entrega en el recinto de operaciones de la Bolsa de Comercio de Rosario. Con entrega febrero/marzo y abril valió 150 usd/t. Ahora con entrega junio y con entrega julio/agosto valió hasta 145 usd/t. y no descartamos que haya valido hasta 146 usd/t.

La siembra de maíz continua demorada por los excesos hídricos Las labores de implantación de maíz con destino grano comercial mantienen un retraso en comparación al promedio histórico, producto de la acumulación de humedad en el suelo que permanece desde las lluvias ocurridas semanas atrás. Estas demoras podrían provocar, de continuar en el tiempo, el pasaje de hectáreas presupuestadas como tempranas a planteos tardíos de diciembre. Por otro lado, durante la última semana se registraron precipitaciones sobre el centro y norte del país que abastecieron de humedad a los lotes de trigo que se encuentran en etapas desarrollo avanzado. Paralelamente, se continúa registrando una mejora en cuanto al estado hídrico de los cuadros implantados sobre el centro de la región agrícola.

Al jueves pasado el avance de siembra se ubica en 9,5 % de las 5.400.000 MHas proyectadas para la campaña 2017/18, un 5,9 % más que la campaña previa 2016/17 en 5,1 Mhas. Varios analistas estiman el avance, antes de las lluvias del fin de semana en niveles al 18%.

Según datos de Agroindustria al 20 de septiembre, las ventas de maíz 2016/2017 alcanzan a un 62.87% contra 64.96% una año atrás, con un acumulado de 24.5 millones de toneladas de ventas con un farmer selling a precio de 21.8 millones de toneladas, un 55.91% contra 62.33% el año pasado.

Las DJVE en la semana se retrajeron a 165.000 toneladas y el acumulado llega a 19.0 millones de toneladas. Ahora, de este total de DJVE se registran 5.0 millones de toneladas que son opción 360 días, es decir, pueden llegar a embarcarse como 2017/18 y solo se registraron 80.000 toneladas como cosecha 2017/18. Los buques a la carga en el line-up llega a 1.0 millones de toneladas para los próximos 10 días.

China importó 380.000 toneladas de maíz en agosto, 14 veces más que el año pasado, ya que los compradores se abastecieron de importaciones más baratas luego de que los precios internos del grano subieron, informó el sábado la Administración General de Aduanas. Las importaciones del grano habían aumentado en julio a 910.000 toneladas, el cuarto volumen más alto registrado. El maíz se utiliza principalmente para alimentar el ganado y China es el primer productor mundial de carne de cerdo. Las importaciones de maíz disminuyeron en este momento el año pasado después de que los precios internos se desplomaron en los meses que siguieron al final de un esquema estatal de almacenamiento.

Para el maíz en Brasil, la siembra ya comenzó bien en los estados del sur y la superficie comercial plantada alcanzó el 19% de la cosecha total. En el Sur, el progreso es del 40%. Santa Catarina lidera con el 55% de las obras terminadas, seguido por Rio Grande do Sul con el 45%, y el Paraná tiene sólo el 16% del cultivo plantado. Las condiciones de clima seco han sido un retroceso especialmente en la región de Campos Gerais, Paraná, cerca de Curitiba, la capital del estado.

Por el girasol disponible en el recinto de la Bolsa de Comercio de Rosario los precios se ubicaron en 330 usd/t. y esta semana se ofreció pagar 300 usd/t. por el girasol nuevo con entrega en diciembre.

Según datos de la Bolsa de Cereales de Buenos Aires el avance de la siembra nacional de girasol se ubica en 36,5 % de las 1.800.000 hectáreas proyectadas para la campaña en curso, un 5,9 % más con respecto al año pasado en 1,7 MHas. Hacia los núcleos girasoleros del sur del área agrícola nacional, de continuar los excesos hídricos podrían poner en riesgo la concreción de los planes de siembra.

Esta semana en el mercado local se conocieron negocios de trigo se negoció en 2.950 ars/t. con descarga y hasta 3.000 ars/t. con entrega contractual y pago a fines de noviembre. Por el trigo 2017/2018 se pagó 170 usd/t. con entrega noviembre y diciembre y con entrega enero se pagó hasta 175 usd/t. Con entrega en marzo se pagó hasta 170 usd/t.

Según datos de Agroindustria al 20 de septiembre, las ventas de trigo 2016/2017 alcanzan a un 98.82% contra 91.27% una año atrás, con un acumulado de 16.3 millones de toneladas de ventas con un farmer selling a precio de 15.7 millones de toneladas, un 95.62% contra 89.32% el año pasado.

Para la campaña 2017/2018 según datos de Agroindustria en trigo se llevan vendidos 3.37 millones de toneladas y un farmer selling en 2.92 millones de toneladas, un 17.46% contra 6.06% el año.

La liquidación de soja por parte de las empresas exportadoras de cereales y derivados descendió un 20,15% a u$s 406,5 millones la semana pasada, indicaron la Cámara de la Industria Aceitera de la República Argentina (CIARA) y el Centro de Exportadores de Cereales (CEC).

La cifra implica también una baja del 13,7% en relación a igual período de un año antes. De esta manera, el acumulado de lo que va en el año desciende casi 9% a u$s 17.179 millones según comparación interanual.

La Cámara de la Industria Aceitera (CIARA) y el Centro de Exportadores de Cereales (CEC), entidades que representan un tercio de las exportaciones argentinas, informaron que la semana pasada las empresas del sector liquidaron unos u$s 406,5 millones, un 20% menos con respecto a los cinco días previos.

Es importante tener en cuenta que, según el REM, la entidad recién comenzaría a flexibilizar su política en octubre y de forma gradual. De hecho, las proyecciones apuntan a que esta tasa se ubicará en el 24,75% para fin de año».

Asimismo, se lleva a cabo desde este martes y hasta mañana una nueva colocación para el mercado local de u$s 700 millones en Letras del Tesoro (LETES).

Según informó el Ministerio de Finanzas, la subasta se realiza en dos tramos con una licitación de LETES, una por u$s 350 millones a un plazo de 224 días con vencimiento el 11 de mayo. La otra colocación es también por otros u$s 350 millones en LETES, a un plazo de 364, con vencimiento el 28 de septiembre del año próximo y constituye una ampliación de las emitidas mediante la resolución 167-E/2017.

En el segmento informal, por otro lado, el blue trepó once centavos y supera los $ 18, a $ 18,08, de acuerdo al relevamiento de este medio en cuevas del microcentro porteño. En tanto, el «contado con liqui» ascendió ayer 16 centavos a $ 17,55, mientras que el dólar Bolsa subió 17 centavos $ 17,49.

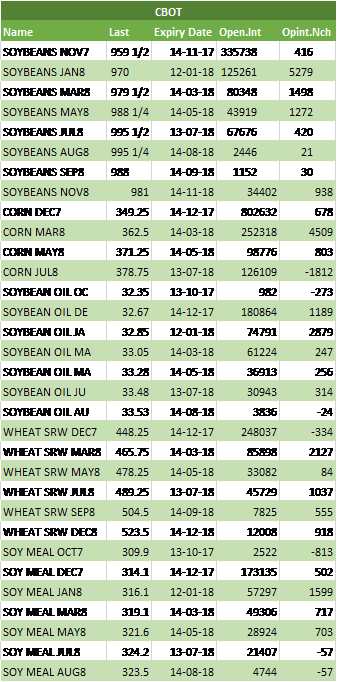

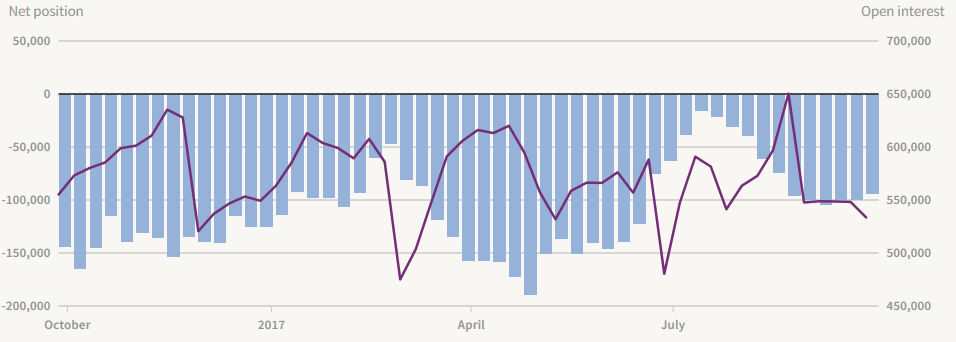

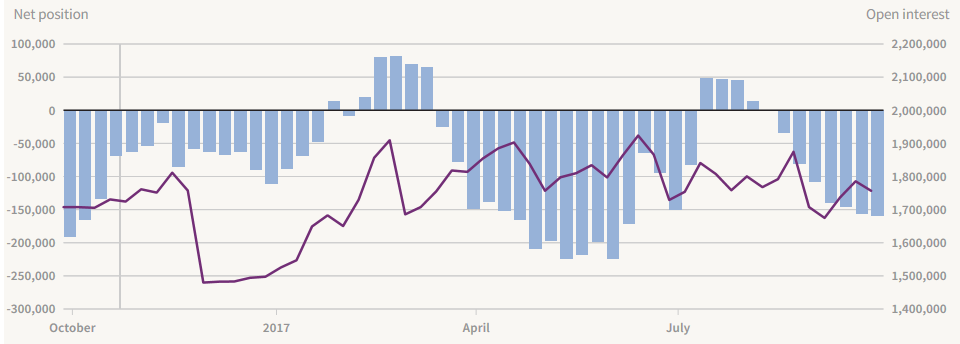

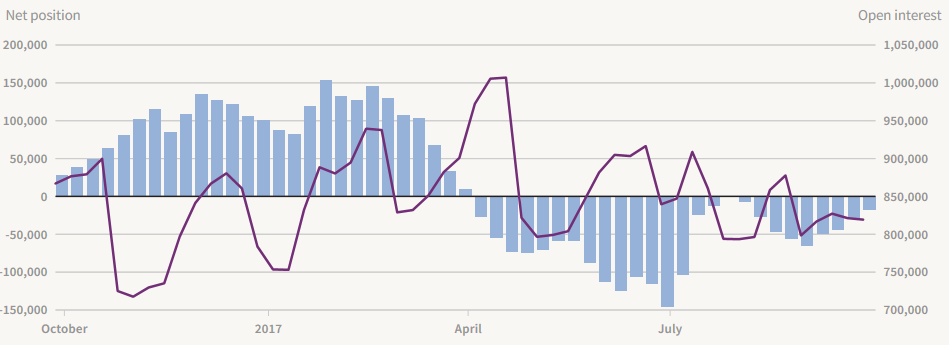

Los fondos no-comerciales en CBOT al 26 de septiembre en Soja su posición vendida se encuentra en -17.403 contratos contra -28.958 contratos semana anterior contra -43.888 hace tres semanas atrás con una liquidación de contratos por 11.553. En el caso del Maíz, la posición vendida en -159.781 contratos contra -157.317 contratos semana anterior contra -145.639 hace tres semanas con una liquidación semanal en -2.464. En Trigo en el mercado de referencia en Chicago su posición vendida en -94.598 contratos contra -99.743 contratos semana anterior contra -99.798 contratos hace tres semanas (5.145).

Recomendaciones comerciales soja y maíz

Soja

Los fundamentals de la soja y el maíz siguen siendo bajistas. Más allá de la reducción de los stocks anunciada por el USDA el viernes, los mismos continúan siendo elevados en comparación con años anteriores, quedando margen para satisfacer al mundo sin problema alguno. Tanto para la Soja como para el maíz las expectativas de supercosechas y una demanda que no crece en tándem, generara presión sobre los precios.

De todas formas, seguimos insistiendo que uno de los factores a mirar es la falta de agua que atraviesan los estados de Mato Grosso y Mato Grosso du Sul, si esto se sigue extendiendo podría verse una reversión al alza en los precios. Por el lado de los Technicals, vemos que la soja rompió soporte y reboto en niveles de 951 usd/bu donde se encuentra el 50% de reversión de tendencia. Al mismo tiempo creemos que este nivel de soporte es momentáneo y que seguirá corrigiendo tendencia hasta niveles de 943 usd/bu hasta el 61.8% de reversión.

Compra de Put Sintético: Recomendamos en tal sentido, compra de PUTs o en caso de que en el mercado no haya cotización armar posiciones con la compra de un CALL y la venta de futuros

Venta de CALL: Coherente con las expectativas de una caída de precio, recomendamos lanzar opciones CALL OTM, posición noviembre (recordemos que las posiciones más cortas tienen una caída más abrupta en la prima por el transcurso del tiempo y poco impacto de las variaciones del futuro al estar OTM). Podría apalancarse las ventas por encima de la posición comprada en spot. En este último caso debería cubrirse por delta si el precio rompe resistencia.

Los carry de soja continúan superando tasas de mercado de capitales, generan rendimiento anual del 9% para las posiciones de noviembre y enero.

Maíz

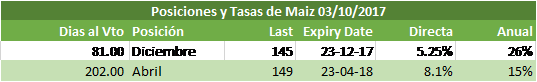

El maíz continúa con fuertes carrys, varían entre un 26% y 30%.

Posiciones pesificadas:

Comentarios y sugerencias a mbcollatti@bigriver.com.ar o info@bigriver.com.ar