Por Dante Romano

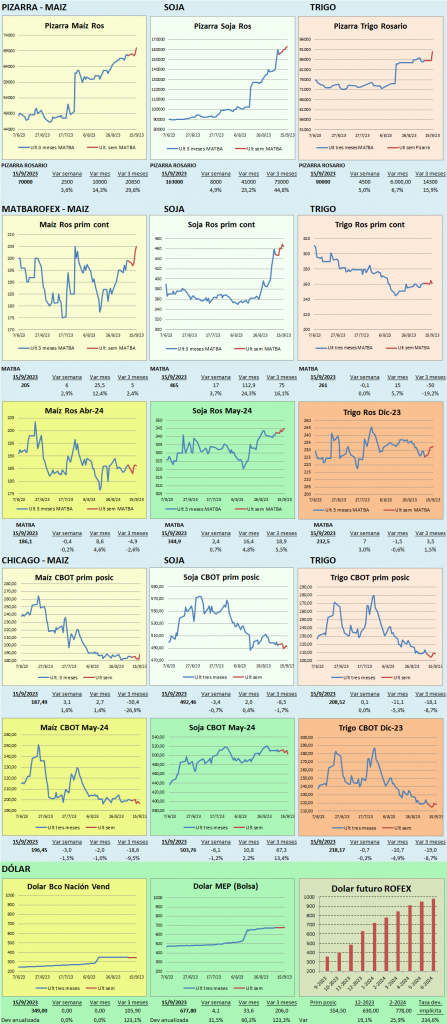

El USDA presentó sus primeras proyecciones de producción para EEUU basadas en información a campo, y estuvieron bastante cerca de lo estimado en soja, aunque por debajo del dato anterior. No obstante, los stocks terminaron por encima de lo esperado, pero por debajo de los anteriores. El problema es que la demanda bajó. En el caso de maíz los rindes bajaron sólo marginalmente vs el informe anterior, pero aumentó el área haciendo que la producción y los stocks subieran. Estas proyecciones son las primeras, y la cosecha recién inicia. A medida que tengamos datos de rindes reales veremos que ocurre con la producción total. En el caso del trigo la producción mermó 6 mill.tt. y también bajaron las existencias finales mundiales, pero con Rusia ofreciendo trigo barato el mercado sufre.

A nivel local el tema más observado es el dólar soja. La medida que permite ingresar 25% de las divisas al contado con liquidación mejoraron márgenes de la exportación, que calentó el mercado por encima de lo que las fábricas esperaban. Esto generó conflictos, dado que la medida apuntaba a aumentar la molienda para reducir ociosidad, y la oportunidad es tomada por la exportación. Se habla de que podrían darse medidas para excluir a los exportadores de poroto de este negocio. En lo productivo, las lluvias habían mejorado condición de trigo, y dispararon la siembra de maíz, pero la lluvia sigue despareja, y luego de la misma volvió el clima cálido y seco. Esto mantiene al mercado con un nivel de preocupación productivo alto.

DOLAR SOJA

El dólar soja lleva unas 2,5 mill.tt. operadas hasta el viernes, cuando llegamos a la mitad del plazo del mismo.

Es difícil estimar cuantas divisas aportó, porque a diferencia de programas anteriores, las mismas se liquidan en el mismo mercado que los demás productos, pero tomando un valor de 530 USD/tt FOB, hablamos de 1.300 mill USD, de los cuales 75% deberían haberse ingresado por los canales habituales, es decir casi 1.000 mill USD.

Por el 25% restante (unos 300 mill.USD) los exportadores tienen 45 días para disponer de la divisa libremente. Se supone que la misma ingresará por medio del mercado Contado con Liquidación.

Cada empresa decidiría de acuerdo a sus políticas financieras en qué momento hace el ingreso de esos fondos, pero lo cierto es que el CCL que cuando comenzó el programa estaba cerca de 790 se acercó a un piso de 720 para mejorar algo en los últimos días.

Estas divisas no entran a las reservas del BCRA, pero si generan una oferta extra que lleva al precio libre a descender.

El éxito del programa se debe a que el precio que rondaba los 370 USD/tt al inicio del mismo, se fue a 460 USD/tt, aunque con pago en pesos. Los vendedores que pueden dolarizarse o aplicar los pesos a su flujo de fondos son los que están vendiendo. La duda es cuanta más oferta tendremos.

Estos precios están generando de acuerdo a lo que trasciende márgenes negativos para la industria de entre 20 y 30 USD/tt. Ello tiene a varios jugadores fuera del mercado.

Recordemos que en los considerandos del decreto se establecía que esta medida apuntaba a reducir la capacidad ociosa de las fábricas, y evitar problemas laborales por la suspensión de líneas de producción.

¿Entonces porqué pagan esos precios? Porque la exportación que tiene un negocio mucho más lineal, comenzó a ver que el régimen les permitía generar un margen, y viendo la gran cantidad de soja disponible en el sur del país, donde no hay fábricas, pero los rindes fueron muy buenos, comenzaron comprando a los valores mencionados en ese mercado, pero generalizaron el mismo también para Rosario, donde terminaron forzando a las industrias a acompañar los precios si querían comprar.

Esta situación generó la queja de los industriales, ya que el objetivo buscado no se está logrando. A las fábricas se les hace muy difícil convalidar contramárgenes.

Con esto en mente el viernes comenzó con toda clase de rumores sobre formas de dejar fuera a la exportación de estos mercados, desde posibles llamados para pedir que no participen, hasta un incremento fuerte en valores FOB oficiales para que al tener que pagar derechos de exportación más alto, su capacidad teórica de pago baje, a quitar directamente del programa al poroto.

Finalmente el viernes se siguió trabajando en estos niveles de precio, pero el riesgo de que la exportación termine fuera del dólar agro, y que las fábricas queden comprando solas a precios más altos que los iniciales, pero más bajos que los picos existe.

MAIZ

El USDA presentó sus primeras estimaciones de producción para EEUU basadas en datos a campo. Tras el reporte de PROFARMER las expectativas eran a la baja, y si bien el rinde de maíz norteamericano de hecho bajó, también se incrementó el área sembrada, por lo que la producción terminó subiendo

No se hicieron ajuste a la demanda, que viene algo lenta. Finalmente, el stock/consumo de maíz de EEUU pasó a 15,4% de 15,2% que se esperaba anteriormente, y manteniendo un nivel bastante más alto que el 11% promedio histórico para la fecha.

Esto no terminó acá, a medida que la cosecha siga entrando, y los productores tengan datos de rindes reales, las estimaciones se irán ajustando. Generalmente el tamaño de cosecha es un foco del mercado hasta que sobrepasa el 50% cosechado generalmente en octubre.

De hecho, el USDA estimó 5% del área cosechada, en línea con las tendencias de largo plazo, mientras que la condición de cultivos bajó un punto a 52% buena a excelente.

También es importante decir que la entrada de cosecha suele generar precios a la baja.

En Argentina, las lluvias de los primeros días de septiembre permitieron que iniciara la siembra de maíz temprano, aunque la situación es muy despareja. Luego el clima volvió a ser muy seco, y los avances pobres. Esto hace que se tema por el 20% del área de maíz local.

En el mercado local se ve más interés de los exportadores por comprar maíz temprano. Se estuvieron pagando precios por encima de la posición del Mercado a Término para entregas marzo, abril/mayo. Por ahora esto no tracciona tanto sobre julio, marcando que el mercado teme escasez de maíz temprano.

SOJA

El USDA redujo los rindes de EEUU con una producción que bajó 1,6 mill.rr. respecto del informe anterior y 3,5 por debajo del año anterior. Aunque un ajuste a la baja en demanda llevó a que los stocks bajaran sólo marginalmente, ubicándose incluso levemente por encima de lo esperado por los analistas.

La condición de cultivos bajó dos puntos más, a 52% bueno a excelente, inferior en 4 puntos al año anterior, y 7 respecto al promedio histórico.

Finalmente, los stocks/consumo de soja norteamericana bajaron levemente de 5,8% a 5,2%, lo cual no genera muchos cambios. A nivel internacional incluso los stocks se mantuvieron respecto a la estimación previa, con un aumento de casi 4 mill.tt. en la campaña.

La siembra de soja en Brasil comenzó en algunas zonas de Mato Grosso y Paraná.

China por su parte, aumentó la estimación de importaciones de soja en casi 5 mill.tt. a casi 100 mill.tt.

Los stocks de aceite de palma se incrementaron a máximos de siete meses. Esto mantiene los aceites en general, incluído el de soja, con presión negativa. Se espera que el año niño en algún punto revierta esta tendencia y nos lleve a valores más bajos.

Mientras todos los ojos están puestos en el dólar soja, y el temor de que se retire la exportación por presiones de la industria, los precios de cosecha nueva actuvaron un poco y ya se ubican en los 345 USSD/tt en el Mercado a Término y 342 en el mercado forward, que son buenos precios, salvo que bajen derechos de exportación.

TRIGO

El USDA redujo la producción mundial de trigo en 6 mill.tt. respecto al reporte anterior con 787 mill.tt. Los recortes se dieron en Australia (-3), Canadá (-2) y tanto Argentina como la Unión Europea bajaron 1 mill.tt. cada una.

Los stocks finales de trigo mundiales bajan así casi 7 mill.tt. respecto al informe anterior, y casi 9 vs el año previo.

Sin embargo, Rusia sigue siendo el factor limitante para los precios del trigo. El USDA aumentó la estimación de producción de este país en 1 mill.tt. llegando a un récord histórico de 48 mill.rr. La gran cosecha ingresando al mercado, y necesidad de generar dinero.

Los problemas en el Mar Negro siguen, pero el mercado parece no tomarlos ya en consideración, descartando que de una forma u otra el flujo de granos seguirá

En nuestro país las lluvias se hacen desear, más allá de los aportes interesantes de inicios de septiembre, que permitieron una mejora de dos puntos en la calidad buena a excelente a nivel nacional. Pero las situaciones puntuales son muy diferentes. . La Bolsa de Comercio de Rosario estima ya 15 mill.tt.

Sin interés de exportadores en trigo disponible, los valores que se manejan están lejos de los techos que vimos para la campaña, con 230 USD/tt. Los molinos pagan hasta 30 USD/tt extra, pero partiendo de este precio bajo. Por cosecha nueva tampoco vemos tanto interés, pero con precios que están acercándose a los 240 USD/tt.