Por Dante Romano

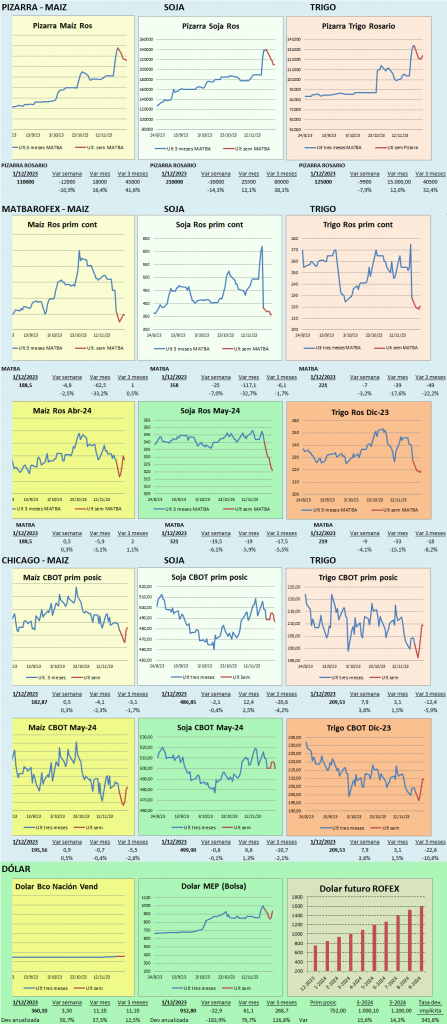

Mientras que el mercado venía viendo la seca de Brasil como algo alcista, ahora el convencimiento es que las lluvias llegarán y los precios caen. Pero además en Argentina caen más fuerte en cosecha nueva, ya que estábamos caros vs el resto del mundo, y con las perspectivas de devaluación importante, mantenimiento en derechos de exportación, y una brecha menor, se espera que la oferta aumente, y los valores se aproximan a la CTP de cosecha nueva: 300 USD/tt de soja, 200 USD/tt de trigo.

En los últimos días del dólar 50/50 pensaríamos que veríamos fuertes ventas, pero no es así por lo caro que resulta dolarizarse. En una semana esto quedaría atrás y la lógica de formación de precios volvería a lo normal. Sin embargo, hay grandes distorsiones que se vienen trayendo en los mercados de posiciones de recompra en el MAT que deberían ser vendidas. El poco volumen de otros operadores llevó los precios a la baja.

Mientras que en soja vemos menos riesgo de un fallo en Brasil, no lo vamos a descartar hasta ver como cierran los cultivos en diciembre. Pero en maíz carioca vemos baja importante por atraso de soja, pero también por baja rentabilidad.

Veamos algunos de estos temas con más detenimiento:

GENERAL

- El dólar operó en mínimos de tres meses contra las principales monedas del mundo. Su revaluacion es negativa para el precio de los granos

- Los fondos financieros tienen una posición neta comprada de sólo 61 mill.tt., la más baja desde 2013, mostrando que el apetito por cobertura frente a debilidad del dólar se está desarmando lenta pero continuamente desde que la FED comenzó con su suba de tasas.

MARCO POLITICO ARGENTINO

- A medida que pasan los días, se van confirmando cuestiones relativas al nuevo equipo de Gobierno y sus planes.

- Se habló en la semana de una devaluación inicial a la zona de los 650/700 pesos por dólar, siguiendo luego la inflación que sería elevada al menos por cuatro meses.

- El foco del equipo estará en desarticular la “bomba de LELIQ” aunque no es claro el método. Se estima que sería con financiamiento externo.

- Otro pilar sería el déficit cero, para lo cual se anticipan recortes de gastos, por un lado, pero poco margen para quitar impuestos.

- De la mano de esto la cartera agropecuaria en manos de Vilela confirmó que el primer año no veríamos merma en derechos de exportación en maíz, trigo, soja “y similares”, por lo que estamos ya descartando esto como factor alcista.

- Si las medidas son exitosas, podemos esperar menor brecha, pero todavía no unificación cambiaria. De ser la misma baja para cuando lleguen los cultivos principales, con una producción más abultada, y cargando con los refinanciamientos del año pasado, más lo de esta campaña, por más que se hayan pesifiicado, veremos ventas en cosecha, y retención más adelante, especialmente de soja. Volveríamos a los esquemas más tradicionales de comercialización.

- Siempre queda latente el riesgo de que la implementación de todo esto falle, y en ese caso podríamos ver una retención todavía mayor que la de estos años.

SOJA

- En las últimas semanas la preocupación por el retraso en la siembra en Brasil ante el clima cálido y seco en el norte de la zona de cultivos generó una prima climática

- Más de la mitad de la soja brasileña muestra señales de estrés hídrico, lo que genera preocupación

- Sin embargo, comenzaron a llegar las precipitaciones y los pronósticos para las próxima dos semanas trajeron tranquilidad

- Los analistas brasileños estiman todavía en general una producción de soja bien por encima de las 160 mill.tt. Los exportadores hablan de algo menos, en el rango de la consultora MB Agro que redujo su estimación en 10 mill.tt., proyectando una soja brasileña de 155.

- De todas formas, el mundo quedaría con un buen nivel de abastecimiento con ese nivel, y el resto de Sudamérica en buenas condiciones.

- El riesgo aparece en la zona de los 150 mill.tt. o menos. De todas formas, con el escenario descripto todo puede pasar

- Los fondos especulativos siguen teniendo una posición neta comprada de casi 8 mill.tt. pero la redujeron con ventas de algo más de 2 mill.tt. en la semana cerrada al 27/11. La posición es chica frente a lo que supo ser en otros mercados climáticos, lo que demuestra la duda de los operadores.

- Mientras tanto las exportaciones de EEUU se aceleraron y con 65% de la estimación del USDA ya comprometida, está a uno de los mejores ritmos recientes. Debemos notar de todas formas que la exportación de poroto EEUU viene bajando fuertemente, con un aumento de la molienda interna, que es hoy más importante que la exportación.

- En cuanto a Argentina, quedan sólo 4,7 mill.tt. en el campo vs 11 del ciclo previo. No obstante, la industria viene moliendo a un ritmo muy bajo, y con lo poco que tiene originado a precio, podría llegar sin problemas al empalme de la mano de la soja paraguaya que vaya llegando.

- De ese modo no se espera que los compradores salgan a convalidar cualquier precio. Los altos valores actuales responden al beneficio del dólar 50/50 y esto se termina en unos días más.

- Pensando en la producción de soja argentina 23/24, podemos ser optimistas y proyectar recuperar producción de soja a 50 mill.tt. o más.

- La siembra avanza a buen ritmo, gracias a lluvias más frecuentes. La Bolsa de Cereales estimó un avance de 43% en la siembra, casi en línea con el promedio histórico.

- Sin embargo, cuando una semana las lluvias no son tan generalizadas, las altas temperaturas generan una fuerte merma en la humedad de suelos, por lo que anticipamos una campaña con muchos riesgos.

- Las ventas anticipadas sin embargo vienen muy lentas, y esperándose que la devaluación genere mayor oferta, los compradores están intentando llevar el precio de los 350 USD/tt a los que se había llegado a la Capacidad Teórica de la Industria en la zona de los 300 USD/tt.

MAIZ

- En maíz EEUU dejó un stock/consumo por encima de lo previsto.

- Algo que podría contrarrestar esto son las buenas exportaciones de EEUU que con 46% del objetivo del USDA superan el promedio histórico de lo comprometido hasta esta fecha.

- En tanto el mercado espera que Sudamérica sigue generando una oferta que supere la demanda.

- Como resultado los fondos especulativos tienen una posición neta vendida de casi 26 mill.tt. que subió casi 2 en la semana cerrada al 28/11. Esta posición que es 15% del Open Interest vendida, está cerca del récord histórico de 18%

- Podríamos decir que estamos en un mercado donde se anticipó una baja significativa para los precios.

- No obstante, en cuanto al cereal de Brasil, si bien venimos marcando que la siembra atrasada de soja, y los suelos con poca humedad, sumado a resultados económicos proyectados pobres, la producción de safrinha podría caer fuertemente, el mercado parece no tenerlo en cuenta por ahora.

- Patria, consultora brasileña estimó 18 mill. tt. menos de safrinha para la campaña 2023/2024, lo que debería hacer reaccionar los precios en algún momento.

- En Argentina, las mejores condiciones climáticas favorecen al maíz temprano que se acerca a fases críticas de definición de rindes.

- Sin embargo, recordemos que se sembró un 23% de maíz temprano cuando la intención inicial era de 30% o más.

- Otro factor no menor, es la dificultad para conseguir fertilizante (urea) aún con precios muy por encima de los del mercado internacional.

- Un informe privado confirma que las importaciones de urea cayeron un 30% entre enero y octubre, mientras que las de fosfato monoamónico bajaron un 15%. Destacan que esto representa una “potencial amenaza” para el abastecimiento doméstico

- En suma, vemos la amenaza de una menor área de maíz en las zonas donde la fertilización es clave, con pasaje a soja, o bien merma de rindes por pobre paquete tecnológico

- Sin embargo, la siembra de maíz se “despertó” en el inicio de diciembre, con un avance de 6,1 puntos en la semana para llegar al tercio implantado, pasando de una campaña atrasada a una adelantada vs al año pasado, pero todavía 4 puntos por debajo del promedio histórico.

TRIGO

- Agritel estima la producción de trigo ruso 24/25 en 90 mill.tt., a lo que se le suma un abultado stock inicial.

- Con 100 mill.tt. de oferta por tercera campaña consecutiva, Rusia se vuelve la gran ancla de precios para todo el mercado.

- Del otro lado de la balanza, Australia y Argentina tienen problemas con la producción

- En Europa lluvias excesivas en Francia generaron demoras en la implantación y merma en calidad de cultivos. Aunque los problemas de exceso de agua tienden a ser menos graves que las sequias.

- También Brasil tuvo problemas productivos por exceso de lluvias en el sur, donde se concentra la producción, generando problemas no sólo de cantidad sino también de calidad.

- En nuestro país la Bolsa de Cereales comentó que con 36% cosechado el rinde promedio comienza a subir, por lo que podrían aumentar la estimación actual de 14,5 mill.tt. de producción. De todas formas, recordemos que iniciamos con una expectativa cercana a las 20 mill.tt.

- La comercialización de trigo 23/24 está despertando, pero sigue bien por debajo del histórico, aún si lo consideramos en porcentaje.

- Con 15 mill.tt. de producción, 6,6 de consumo interno, quedarían más de 9 por exportar. De ellas hay 6 mill.tt. de DJVE roleadas del año pasado. Sin embargo, no son pocos los compradores que creen que les condonarán la multa por no cumplir los períodos de embarque.

- El FAS teórico del trigo en la zona de 200 con una expectativa de tipo de cambio mayor, empuja los valores diferidos a esa zona, pero creemos que ante la situación comentada podríamos ver precios más altos de exportación por el interés de Brasil.