Por Dante Romano

Cierre exitoso de dólar agro. 5 mill.tt vendidas, 2.700 mill de divisas. Pero se corrió el rumor de que se ampliaría hasta las elecciones y que entrarían otros sectores.

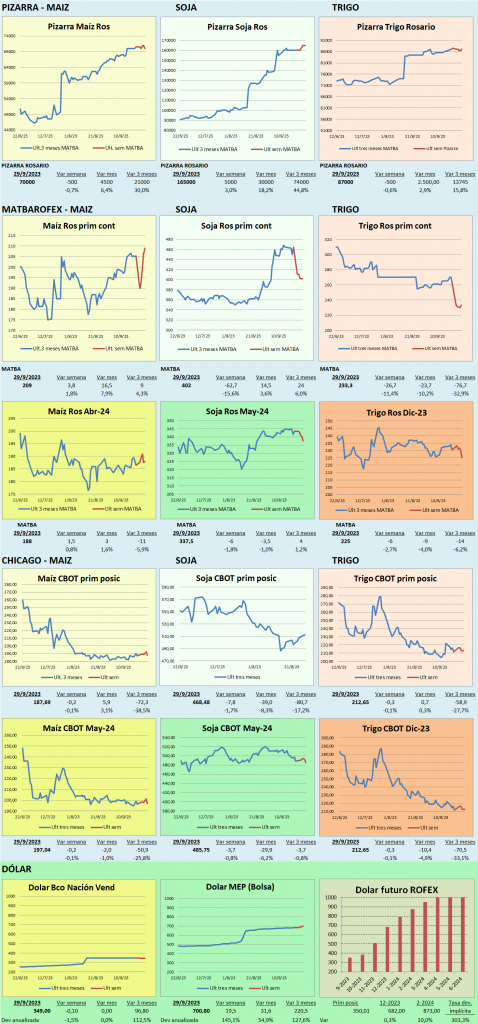

EEUU publicó datos de stocks alcistas en maíz y bajistas en soja pero el mercado qudó debilitado. Demanda pobre y mucha oferta en el mundo.

Brasil sigue seco, pero la siembra de soja avanza con dificultad, y Argentina inició el maíz también con demoras.

La trilla de maíz y soja están ganando ritmo, y los datos de rindes, junto con el stock antes mencionado, y ahora una demanda que se muestra más lenta, van a generar un reporte mensual de USDA octubre interesante

En el mercado internacional, el dato más relevante resultó que nos encontramos con más stocks de soja que lo que esperában los analistas y bastante menos de maíz. Esto debería ayudar a corregir precios relativos altos de soja y bajos de maíz. Por otro lado la demanda sobre EEUU se puso algo más lenta, y el mercado de trigo comenzó a mirar más de cerca las reducciones de producción aquí y en Australia. Pero en general predomina el sentimiento negativo. Veremos si con el reporte del USDA WASDE de octubre que tomará todo esto más los datos de rinde en EEUU y publicará los balances de oferta y demanda le dan más dirección al mercado. Lo bueno es que los fondos ya descontaron mucha información negativa, con una enorme posición vendida de maíz, grande de trigo, y en soja casi neutros.

Localmente la falta de lluvias complica el final del desarrollo del trigo, que necesitaría un último aporte de humedad, y la siembra de maíz, que inició en línea con lo histórico, pero se empezó a demorar. Hay dudas de si esa superficie pasaría a maíz tardío o a soja de no llegar lluvias, dado que el márgen de maíz bajó fuerte. Pero los productores tienden a mantener rotaciones.

En lo que hace al dólar agro, al viernes pasado cuando se cerraba el plazo, se había puesto precio a casi 5 mill.tt que podemos estimar en unos 2.700 mill USD de ingreso de divisas (75% por el oficial y el resto por el contado con liquidación). Pero ahora se habla de extenderlo hasta las elecciones e incluso de sumar energía, minería y otros sectores. Lo que es agro parece difícil que siga este ritmo de ventas, dado que estamos en niveles históricos de comercialización para ambos productos.

Veamos algunos de estos temas con más detenimiento:

DÓLAR AGRO

La semana cerró con unas 5 mill.tt operadas dentro de la modalidad de dólar agro, con precios de 165.000 pesos.

Es difícil proyectar cuanto fue el ingreso de divisas, pero tomando unos 530 USD/tt de precio de referencia, hablamos de un total estimado 2.700 mill USD, de los cuales 75% debería haber ingresado por los canales normales (casi 2.000 mill) y el resto generado olerta extra en el mercado de contado con liquidación, que ayudaría a bajar los mercados paralelos

Quizás por esto circularon fuertes rumores el viernes de que podría extenderse la medida hasta mediados de octubre. De hecho, circularon supuestos borradores de decretos en ese sentido

Pero el sector agropecuario hoy tendría niveles de venta tanto en soja como en maíz similares a los históricos, por lo que la medida podría no aportar tanto

También se habló de incluir a la minería, hidrocarburos, y otras economías regionales, pero no tenemos nada en concreto.

SOJA

El dato de la semana fue el stock trimestral de EEUU, que el USDA deberá tomar como finales de la cosecha 22/23 e iniciales de la 23/24 estuvieron en algo más de 7 mill.tt 700.000 tt más que lo esperado por los analistas.

Esto fue bajista para el mercado, aunque debemos decir que las existencias son el número más bajo de los últimos dos años.

La calidad de la soja norteamericana bajó 2 puntos percentual es, y con 50% quedó por debajo del pronedio reciente. Sin embargo, con 1 5% trillado, es normal que la calidad baje. Ahora el foco estará puesto en los rindes que se vayan o teniendo, que influirá en el dato del USDA de producción que se presentará en el próximo WASDE

En cuanto a exportaciones, la performance de EEUU comenzó a volverse lenta, y ya se está atrasando vs el ritmo necesario para llegar a los objetivos del USDA. Esto es bajista parar precios.

Todo esto toma a los operadores especulativos en Chicago con una posición neta práticamente neutra, con sólo 1,3 mill.tt compradas.

En Mato Grosso, Brasil, el IMEA comentó que la siembra de soja está en línea con el histórico, con casi 2% a pesar del clima anormalmente seco.

El dólar agro en nuestro país siguió acelerando ventas. Se estima que durante el mismo se operaron casi 5 mill.tt. Con esto el ritmo de comercialiación se llegaría a los niveles normales de comerciaización para esta ápoca del año

Sin embargo debemos recordar que si bien el porcentaje de soja vendida, será similar a otros años, pero no debemos olvidar que hablamos de una cosecha de oro 21 mill.tt.

En tanto de la campaña nueva, seguimos con muy pocas ventas, sólo 450.000 tt a precio, unque es un 0,5% de la cosecha esperara, lo mismo que el año pasado

MAIZ

El esperado dato de stocks trimestrales a fin de septiembre, que son finales del ciclo 22/23 e iniciales de la 23/24 resultó de 34,6 mill.tt unas 1,3 mill.tt menos que lo esperado, lo que debería haber sido alcista.

Sin embargo, el número sigue siendo muy alto y trasladado a stocks/consumo del ciclo 23/24 implicaría que los mismos caigan de 15,4 a 14,8% en el próximo reporte del USDA

Los cultivos de soja en EEUU mantuvieron la calidad, con 12% trillado, 1 punto más que el promedio histórico.

En cuanto a la demanda, después de varias semanas con buen ritmo en EEUU los tonelajes vendidos comenzaron a estabilizarse, y el porcentaje acumulado de negocios ahora está retrasándose respecto al ritmo necesario para alcanzar las exportaciones del USDA.

De todas formas lo más interesante es como se irán acomodando los rindes de cara para el próximo reporte del USDA

Es importante mencionar que los fondos especulativos en Chicago están con una posición neta vendida del 13% de los contratos abiertos, vendiendo más de 2 mill.tt. En la última semana reportada. Este nivel es muy elevado. El mánimo histórico vendido es de 17%. Por un lado esto muestra que el mercado tiene una visión negativa de los precios, pero también que tan parte de los factores bajistas han sido tomados por el mercado.

La falta de lluvias en nuestro país se está haciendo sentir en la lenta implantación del maíz. Hasta la semana pasada veníamos en línea con el histórico, pero ahora con el 7,3% de acá ce estamos casi 2 puntos atrasados.

La discusión es si las lluvias llegarán a tiempo, o si la superficie de maíz pasará a tardío o a soja. En general los productores tienden a respetar rotaciones, pero el márgen de maíz además es pobre

Si bien el dólar maíz se terminó y el porcentaje vendido alcanzó niveles históricos, se viene vendiendo cereal a un ritmo similar al promedio histórico.

El probelma son las ventas del ciclo nuevo, donde com 2 mil.tt operadas a precio estamos en menos de la mitad del tonelaje operado a precio el año pasado

TRIGO

EEUU relevó también la producción de trigo en su país con el informe trimestral de octubre. El dato fue de 49,3 mill.tt. 2,2 mill.tt más de lo que se esperaba.

El mercado internacional comenzó a tomar nota de que tanto Australia como Argentina están reduciendo sus estimaciones de producción.

Llegan señales confusas del Mar Negro… mientras Ucrania logró sacar granos por fuera del corredor humanitario, esta semana se retomaron los bombardeos rusos.

En el caso de Australia por el año niño que está generando pocas lluvias, del récord de 35 mill.t del año anterior estaríamos en la mitad en este ciclo

Mientras que en Argentina las lluvias que se asocian a este fenómeno no están llegando y ya se habla de 15 a 16 mill.tt cuando se esperaban 20 mill.tt inicialmente