Por German Fermo PhD.

Todo precio pagado por un inversor revela una expectativa, razón por la cual, a la hora de hacer inferencias respecto a cualquier resultado electoral, suelo confiar mucho más en la información contenida en las cotizaciones de activos financieros, que en una encuesta. La razón es evidente, si el encuestador se equivoca, no le cuesta nada y simplemente se prepara para su próximo censo, por el contrario, si quien compra un activo no acierta en el escenario esperado, lo paga con pérdidas patrimoniales. Bajo este marco, podemos modelar entonces el rendimiento del PARY (bono Par Argentina 2038 en dólares, duration 11.42 años, rendimiento 6.89% anual), como el promedio de dos escenarios extremos, uno Macrista y otro Peronista, y despejar de esa forma, la probabilidad implícita en el rendimiento del PARY de que Macri salga airoso o no, en las elecciones que se avecinan:

Rendimiento del PARY = p * RM + (1-p) * RP

Donde, p es la probabilidad de que gane Macri, (1-p) es la probabilidad de que retorne el peronismo, RM sería el rendimiento esperado del PARY si Macri perdurase en el poder y RP sería el rendimiento esperado del PARY si el peronismo recuperase el gobierno en un futuro mediato. Actualmente, el PARY rinde cerca de 7%. Supongamos que, para un futuro cercano, RM se perciba como de 5% y RP como de 12%, por lo que podríamos inferir la probabilidad de que Macri gane las elecciones 2017 despejando el parámetro p. Claramente, bajo este análisis, supongo que un gobierno macrista se asocia a una prima de riesgo sustancialmente menor tal como observamos en la actualidad y que bajo un gobierno peronista, retornásemos al punto pre-Paso 2013, elección donde comenzó el debilitamiento político del kirchnerismo y por entonces, el PARY, presa del cepo cambiario y el default, rendía una abultada tasa del 12% anual. Bajo estos supuestos, la probabilidad descontada en el mercado de Macri ganando las elecciones asciende a 71%. No es casual el fuerte apetito que actualmente observamos tanto por acciones como por bonos argentinos, de hecho, el mercado local e internacional descuenta un razonable resultado electoral para el 2017 en favor del oficialismo; estos precios indicarían que no parecería haber un sólo drama en el futuro inmediato de este bendito país cuyo equilibrio general de mediano plazo todavía no cierra por ningún lado. Recuerden, en mercados financieros, especialmente emergentes, el largo plazo nunca existe, son así de miopes.

Formidable baja de riesgo país desde el debilitamiento del peronismo. Previo al cambio electoral del 2013, el PARY exhibía un rendimiento cercano a 12% anual. Hoy, con el cambio político ocurrido en la Argentina, dicho bono rinde muy cerca de 7%, por lo que nuestro país ha exhibido una notable compresión de tasa de rendimiento en torno a los 500 puntos básicos durante estos últimos cuatro años, describiendo una sustancial baja de riesgo país. A partir de las PASO 2013, los activos financieros argentinos comenzaron a descontar que la versión extrema del peronismo que había gobernado por una década comenzaba a despedirse de la economía argentina y se venía una forma más razonable y mucho menos volátil de convivencia en el país. Este nuevo entorno político y económico, que comenzó a vislumbrarse desde el 2013, significó un colapso del riesgo país que llevó a la parte larga de la curva de bonos argentinos a rendir 7% y probablemente, esta dinámica de compresión de spreads no haya culminado aquí, en la medida que el actual gobierno pueda consolidarse políticamente de caras a las elecciones del 2017 y 2019, lo cual en sí mismo, es un supuesto fortísimo. Y como analizaremos, la baja sostenida en la prima de riesgo país, no es sólo un tema de activos financieros, sino que derrama positivamente a toda la economía real.

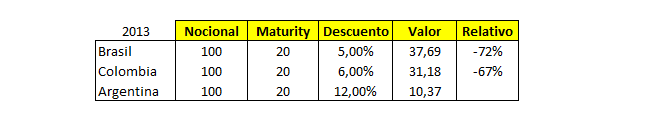

El riesgo país como destructor de valor. En 2006, el rendimiento del PARY llegó a un mínimo de 6.15%, fue severamente castigado como todo bono emergente de duration larga durante la crisis internacional del 2008, llegando a un máximo por entonces de 17%, se estabilizó post-crisis de Lehman Brothers a fines del 2010 en 8% y desde ahí, como consecuencia del cepo cambiario y el recrudecimiento de medidas anti-mercado, alcanzó un máximo de 12%. De esta forma, la Argentina del periodo 2012/2013 fue una, que tuvo que convivir con una muy elevada tasa de descuento cuando, por ejemplo, Brasil lo hacía al 5%, Colombia al 6% y el mundo entero danzaba con tasas cercanas al 0%. Esta cruel realidad, demuestra fácilmente, lo costoso que es el populismo para un sistema económico. Como se puede observar, la Argentina de esa época exhibía un riesgo país que superaba al de Brasil en 700 puntos básicos y al de Colombia en 600 puntos. Supongamos que dispusiéramos de un proyecto de inversión hipotético que pagase 100 dólares exactamente en 20 años y que dicho proyecto podría implementarse en forma idéntica en los tres países mencionados: Brasil, Colombia y Argentina, siendo la única diferencia, el riesgo país.

El riesgo país como generador de desempleo crónico. Como muestra la tabla, con respecto a Brasil, la reducción de valor ascendió a 72% (10.37 vs 37.69) y en relación a Colombia, fue de 67% (10.37 vs 31.18). Es importante destacar que este ejemplo no tiene que referirse necesariamente a activos financieros, por el contrario, supongan que este proyecto correspondía a un negocio de economía real. Esta realidad de récords en los niveles de riesgo país a fuerza de puro populismo latinoamericano, significaba que si el proyecto se hacía en Brasil se le exigía un 5% de rendimiento, pero a su hermano gemelo, por el sólo hecho de localizarse en Argentina, se le requería un estrepitoso 12% o sea, más del doble de rendimiento. Por lo tanto, por esa época, mucho proyecto en vez de realizarse en la Argentina terminaba haciéndose en Brasil, Colombia, Uruguay o en algún otro país vecino. La prima de riesgo es un factor que trasciende a la economía financiera y afecta directamente a la economía real, dado que un país al que se le exige semejante tasa de retorno en un proyecto específico, será uno en donde culminen efectuándose muy pocos negocios, generando lo que por esa época se comenzaba a observar con dramática elocuencia: una crónica incapacidad para generar empleo. Como se observa, la prima de riesgo es una forma de caracterizar lo cruel que el populismo suele ser con quien aparentemente más defiende, la clase trabajadora. De esta forma, transitar un rumbo económico que genere primas de riesgo así de elevadas, culmina convirtiéndose en un gran enemigo de la economía real vía debilitamiento de empleo, escases de inversión y rotundo encarecimiento de financiamiento público y privado, ante el excesivo costo de capital.

El riesgo país como generador de desempleo crónico. Como muestra la tabla, con respecto a Brasil, la reducción de valor ascendió a 72% (10.37 vs 37.69) y en relación a Colombia, fue de 67% (10.37 vs 31.18). Es importante destacar que este ejemplo no tiene que referirse necesariamente a activos financieros, por el contrario, supongan que este proyecto correspondía a un negocio de economía real. Esta realidad de récords en los niveles de riesgo país a fuerza de puro populismo latinoamericano, significaba que si el proyecto se hacía en Brasil se le exigía un 5% de rendimiento, pero a su hermano gemelo, por el sólo hecho de localizarse en Argentina, se le requería un estrepitoso 12% o sea, más del doble de rendimiento. Por lo tanto, por esa época, mucho proyecto en vez de realizarse en la Argentina terminaba haciéndose en Brasil, Colombia, Uruguay o en algún otro país vecino. La prima de riesgo es un factor que trasciende a la economía financiera y afecta directamente a la economía real, dado que un país al que se le exige semejante tasa de retorno en un proyecto específico, será uno en donde culminen efectuándose muy pocos negocios, generando lo que por esa época se comenzaba a observar con dramática elocuencia: una crónica incapacidad para generar empleo. Como se observa, la prima de riesgo es una forma de caracterizar lo cruel que el populismo suele ser con quien aparentemente más defiende, la clase trabajadora. De esta forma, transitar un rumbo económico que genere primas de riesgo así de elevadas, culmina convirtiéndose en un gran enemigo de la economía real vía debilitamiento de empleo, escases de inversión y rotundo encarecimiento de financiamiento público y privado, ante el excesivo costo de capital.

¿Qué proyecto de economía real podría competir con bonos rindiendo un 12% anual en dólares? Visto el mismo problema desde otro ángulo, se hace muy difícil imaginar cómo a un inversor se lo podría seducir para que invirtiese en un proyecto real que después de pagar impuesto a las ganancias, pudiera competir contra una tasa del 12% anual que ofrecían los bonos argentinos por entonces. Haciendo un cálculo rápido, dicho proyecto real debería rendir como mínimo un 18% anual en dólares (considerando impuesto), reforzando entonces, que una economía con alta prima de riesgo padece de un crónico defecto de inversión y reforzando la noción de que el populismo suele ser mucho más caro de lo que la población generalmente supone. El populismo suele ser un gran enemigo del desempleado.

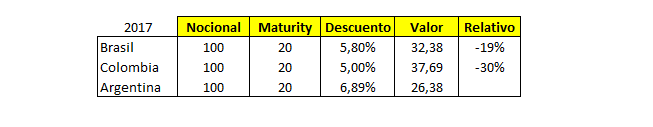

El colapso del riesgo país desde las PASO 2013 y la re-generación de valor. Como la tabla siguiente muestra, la baja en riesgo país argentino ha generado una revitalización potencial al menos, de proyectos que en 2013 no podrían competir ni con Brasil, ni con Colombia, y hoy sí pueden comenzar a hacerlo.

Actualmente, con respecto a Brasil, sólo estamos 19% más baratos (26.38 vs 32.38) y en relación a Colombia, la brecha es de 30% (26.38 vs 37.69). Claramente, el diferencial en contra de la Argentina toda, como proyecto real de inversión, se achicó muy sustancialmente y no parecería querer culminar aquí. Si bien todavía, no hemos convergido completamente, gran parte del diferencial de riesgo país relativo a nuestros vecinos, se ha reducido elocuentemente y esto pone in-the-money (competitiva) otra vez, a la economía real argentina, con todo lo que eso implica para la generación de empleo y destrucción de la pobreza. El vínculo entre la prima de riesgo de un país y la pujanza de su respectiva economía es contundente y simple a la vez, reflejando el gran daño que, entre otros, impone un sistema anti-mercado.

Actualmente, con respecto a Brasil, sólo estamos 19% más baratos (26.38 vs 32.38) y en relación a Colombia, la brecha es de 30% (26.38 vs 37.69). Claramente, el diferencial en contra de la Argentina toda, como proyecto real de inversión, se achicó muy sustancialmente y no parecería querer culminar aquí. Si bien todavía, no hemos convergido completamente, gran parte del diferencial de riesgo país relativo a nuestros vecinos, se ha reducido elocuentemente y esto pone in-the-money (competitiva) otra vez, a la economía real argentina, con todo lo que eso implica para la generación de empleo y destrucción de la pobreza. El vínculo entre la prima de riesgo de un país y la pujanza de su respectiva economía es contundente y simple a la vez, reflejando el gran daño que, entre otros, impone un sistema anti-mercado.

¿Cuál es la probable secuencia de baja de riesgo país que le resta a la Argentina de Macri? Recordemos que de un 12% de rendimiento en 2013 para el PARY estamos hoy en sólo 7%, lo cual significó una compresión de rendimiento de 500 puntos básicos. Si en los próximos años convergiésemos a 4.50% (zona en la que están algunos de nuestros vecinos), de punta a punta, la compresión total de riesgo desde el peronismo al macrismo, sería formidablemente de 750 puntos básicos, todo un récord. Entonces, del total posible, ya hemos comprimido un 67% (12% al 7%), restaría entonces el 33% final (7% al 4.50%). De esta forma, para el PARY, la compresión hasta el 7% actual representó un formidable retorno precio de 60% y restaría el glorioso viaje hacia los 4.50% finales, implicando un retorno adicional y potencialmente posible, de 30%, lo suficientemente importante como para no perderlo de vista. Para que dicha convergencia ocurra, el actual gobierno deberá despejar dos escollos en el mediano plazo: a) elecciones 2017, b) elecciones 2019. Argentina todavía tiene un margen de 250 puntos básicos para seguir comprimiendo spreads, pero no creo que dicho tránsito sea directo, por el contrario, me lo imagino en dos etapas y muy condicionadas cada una de ellas. Etapa 1: si las elecciones del 2017 dejasen razonablemente bien parado al oficialismo, Argentina soberana podría en breve converger a los 5.80% de Brasil que, dada una duration de 12 años, representaría un retorno precio de 14.40% para el PARY y para dicho movimiento ni siquiera creo que sea necesaria una victoria oficial apabullante, sólo con mantener el caudal político actual, bastaría para que la baja de riesgo país continuase buscando a Brasil como objetivo de rendimiento (excluyo del análisis lo acontecido en estos días en el país vecino). Etapa 2: a pesar del notable apetito por renta fija argentina, no creo que el mercado se atreva a pasar debajo de Brasil en riesgo país hasta tanto el oficialismo demuestre que es capaz de ganar un segundo periodo presidencial, lo cual sería un hito verdaderamente histórico en nuestra nación. Si dicho evento ocurrirse, Argentina claramente iría a buscar el 4.50%, representando un retorno precio de 15.60% para el PARY y cerrando una histórica baja de riesgo país de 750 puntos básicos. Bajo este escenario, recordemos entonces, a nuestro hipotético proyecto de economía real: de un rendimiento del 12% que arrojaba un valor de sólo 10.37 dólares, una Argentina rindiendo 4.50% produciría en dicho activo un valor de 26.38 dólares, o sea, un incremento de nada más y nada menos que del 154%.

¿Y si después de todo esto volviese el peronismo? Bueno, si en una Argentina que culminase rindiendo 4.50% retornase el peronismo, no me sorprendería nuevamente observar una muy agresiva suba en la prima de riesgo país más aun, con un peronismo que retornaría a una Argentina probablemente, mucho más endeudada y, por ende, con mayor probabilidad potencial de default. Si ese fuese el caso, un 15% de rendimiento no me parecería descabellado y nuestro proyecto hipotético colapsaría al valor de 6.11 dólares, representando una reducción de máximo a mínimo de 76.84%, con severas consecuencias en términos de generación de empleo e inversión. ¿Se entiende ahora cuánto vale Mauricio Macri y cuánto está en juego en las elecciones 2017 y 2019?