1. Resumen de Operatoria de Futuros y Opciones

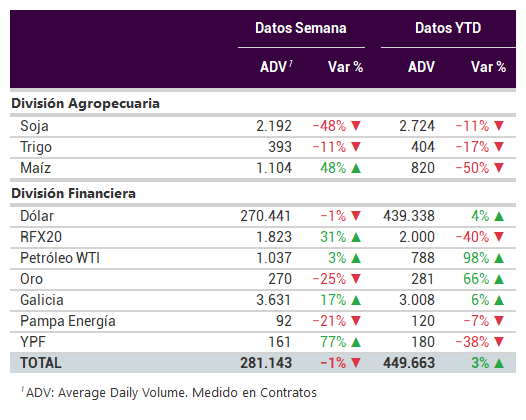

El volumen promedio diario (ADV) de los futuros y opciones (FyO) negociados en la semana alcanzó 281.143 contratos, un 1% inferior respecto al promedio de la semana anterior, en tanto que el ADV del año presenta un aumento del 3% respecto al mismo período del año pasado.

En el siguiente cuadro se puede apreciar el ADV semanal, una comparación con la semana anterior y los acumulados anuales:

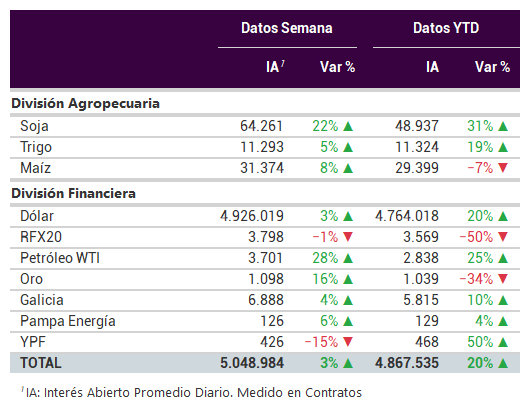

El Interés Abierto (IA) -contratos pendientes de cancelación- promedio de la semana se ubicó en 5.048.984 contratos, un 3% mayor a la semana pasada. Por su parte, el IA promedio del año es un 20% superior al del mismo período del año anterior.

2. Futuros de Dólar

En la semana, el INDEC publicó el Índice de Precios al Consumidor, el cual registró en enero un aumento del 3,9% respecto al mes anterior y un incremento del 50,7% en comparación al mismo mes del 2021. Por otra parte, el Banco Central anunció un aumento en las tasas de las LELIQ, incrementando 250 puntos básicos la tasa a 1 mes (42,5% TNA) y 300 puntos básicos la tasa a 6 meses (47% TNA). Además, la tasa mínima de plazos fijos pasa a ser del 41,5% TNA para colocaciones de hasta 10 millones de pesos de personas humanas, y del 39,5% TNA para las colocaciones de empresas.

En el mercado de cambios mayorista, la cotización del dólar norteamericano (rueda CAM1 del MAE) aumentó 0,6%, cerrando en $106,78 por dólar (vs. $106,15 al cierre de la semana anterior), suba que estuvo acompañada por un incremento del 14% en el nivel de operaciones spot (ADV de US$ 155,5 millones).

Por su parte, la brecha entre la cotización del Dólar MEP y el dólar mayorista cayó 638 puntos básicos hasta 88,5% el último día hábil de la semana. En tanto que la brecha medida contra el dólar CCL con AL30 ($208,48) finalizó la semana 535 puntos por debajo del cierre de la semana anterior, hasta 95,2%, mientras que la brecha contra el dólar CCL medido a través del Índice CCL MtR ($208,35) finalizó la semana 752 puntos básicos por debajo del cierre de la semana anterior hasta 95,1%.

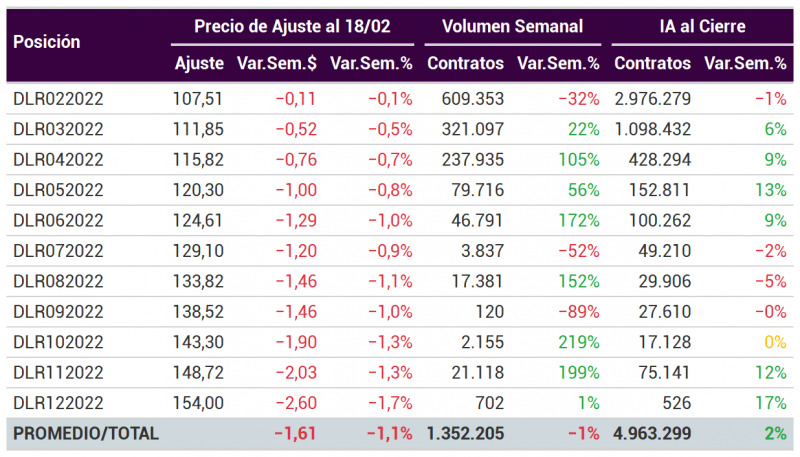

A su vez, el volumen promedio operado en el mercado de futuros y opciones de dólar disminuyó un 1% vs. la semana anterior alcanzando un ADV de 270.441 contratos. En cuanto a las cotizaciones de los futuros de dólar, en promedio cayeron un 1,1% con respecto al cierre de la semana anterior:

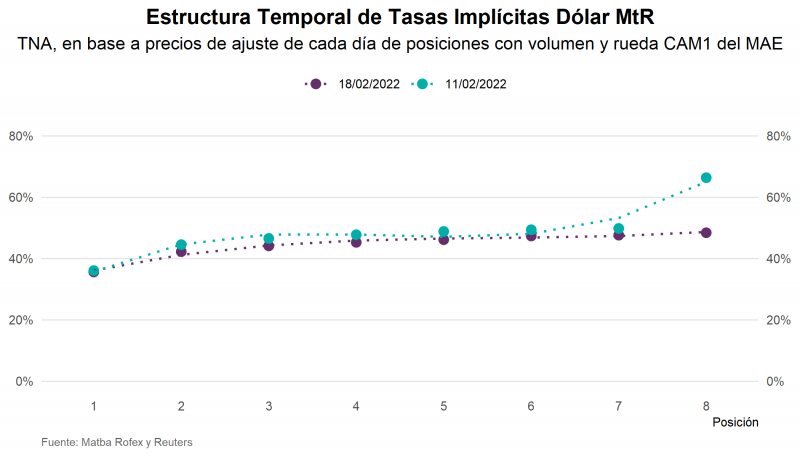

Al finalizar la semana, las tasas implícitas de dólar cayeron 407 puntos básicos, promediando 44,6% para las posiciones que se muestran a continuación:

3. Futuros y Opciones de Renta Variable

Índices accionarios

En la semana, se conoció que la tasa de inflación anual del Reino Unido fue del 5,5% para enero, cifra superior a las expectativas (5,4%) y la mayor desde marzo de 1992. Por otro lado, la tasa de desempleo cayó al 4,1% en el cuarto trimestre del 2021, en línea con las expectativas del mercado.

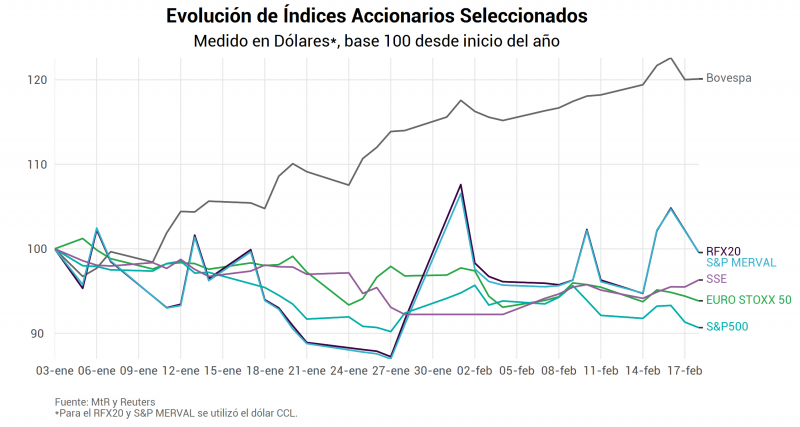

En términos de cotizaciones, los principales índices de referencia medidos en dólares cerraron mixtos: el S&P500 -1,6%, el Euro Stoxx 50 -1,7%, el SSE Composite Index +1,3% y el Bovespa +1,6%. En el plano local, el índice RFX20 aumentó en la semana 1,2% en pesos, en tanto que medido en dólares (CCL) cerró la semana +3,4%.

El siguiente gráfico muestra la performance de los principales índices accionarios mundiales en relación al índice RFX20:

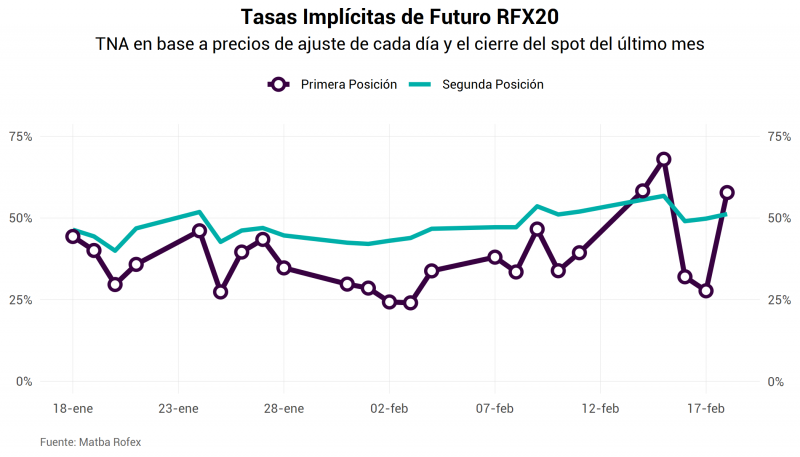

Por su parte, las tasas implícitas de la primera y segunda posición del Índice RFX20, finalizaron la semana en 57,8% y 51,1% (vs. 39,3% y 51,9% respectivamente al cierre de la semana anterior).

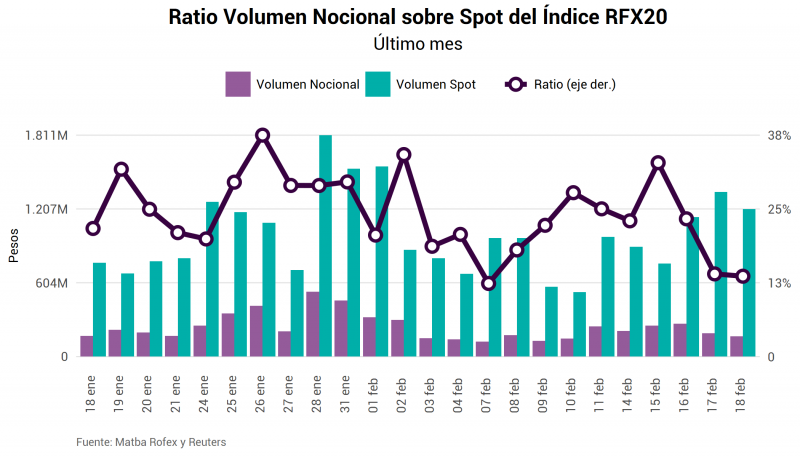

En términos nocionales, en la semana el volumen negociado alcanzó un promedio diario de $217 millones (+32% semanal), equivalentes al 20,3% de la negociación spot.

Acciones Individuales

En promedio, la operatoria en los futuros sobre la acción de Grupo Financiero Galicia (GGAL), alcanzó 3.631 contratos por día, un 17% superior a la semana anterior, mientras que el ADV del año aumentó un 6% respecto al año pasado en la comparación interanual. El interés abierto promedio fue de 6.888 contratos, mostrando un aumento del 4% respecto a la semana anterior. En términos nocionales, la operatoria en la plaza local (spot + futuro), alcanzó un 75% del volumen del ADR (vs. 47% la semana anterior). En tanto que la operatoria del futuro representó en promedio un 26% de las negociaciones del spot (vs. 39% la semana anterior).

Por su parte, los futuros de Pampa Energía alcanzaron un volumen promedio de 92 contratos (-21% semanal) y un interés abierto promedio de 126 contratos (+6%). Mientras que el volumen promedio de los futuros de YPF aumentó un 77% hasta los 161 contratos, con un interés abierto promedio de 426 contratos (-15%).

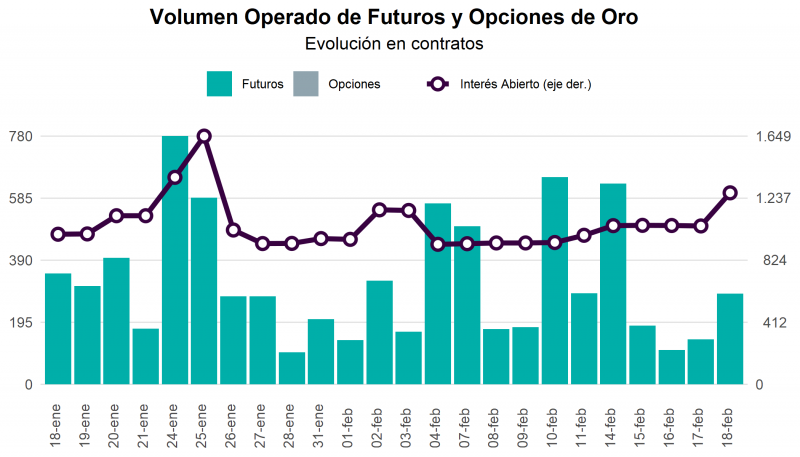

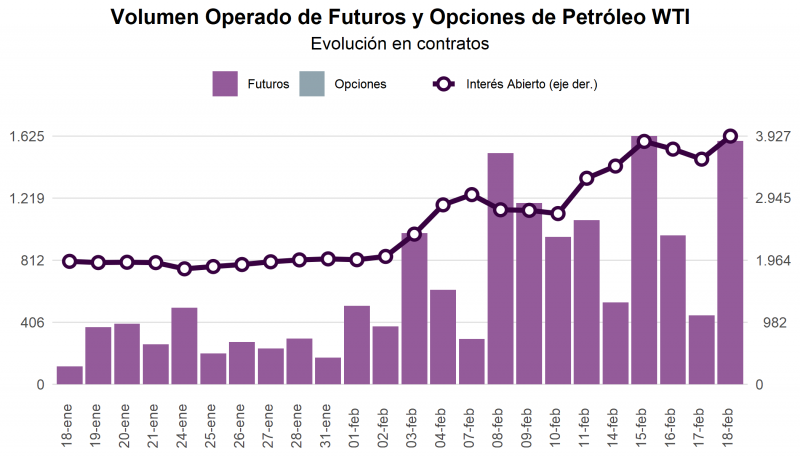

4. Futuros de Oro y Petróleo

En la semana, la operatoria de derivados de Oro mostró un volumen promedio diario de 270 contratos (-25% con respecto a la semana anterior), en tanto que la operatoria de Petróleo WTI aumentó un 3% con respecto a la semana anterior promediando 1.037 contratos por día.

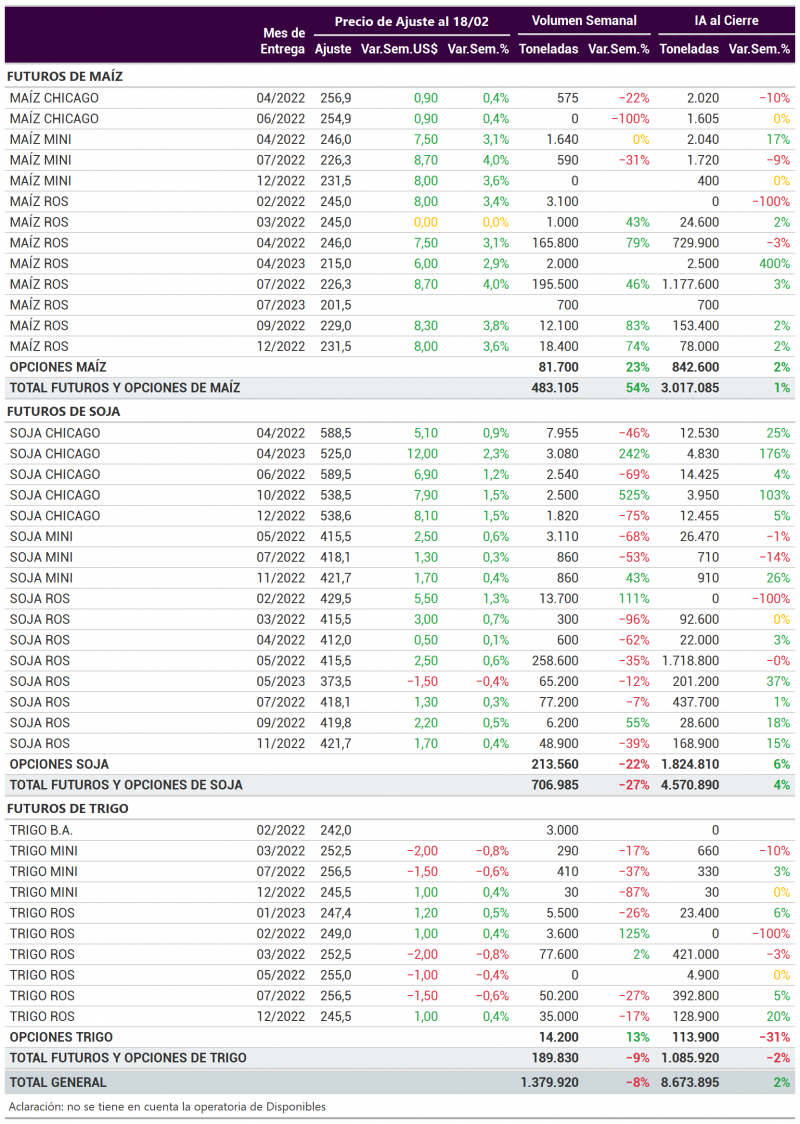

5. Futuros y Opciones Agropecuarias

En la semana, el volumen de futuros y opciones de todos los productos agrícolas alcanzó 1.379.920 toneladas, un 8% inferior a la semana anterior. Además, el interés abierto al cierre de la semana se ubicó en 8.673.895 toneladas (un 2% mayor a la semana anterior). En la siguiente tabla se puede observar el precio de ajuste al cierre de la semana, el volumen semanal y el interés abierto al cierre de la semana para todas las posiciones abiertas de futuros y opciones de Maíz, Soja y Trigo: