1. Resumen de Operatoria de Futuros y Opciones

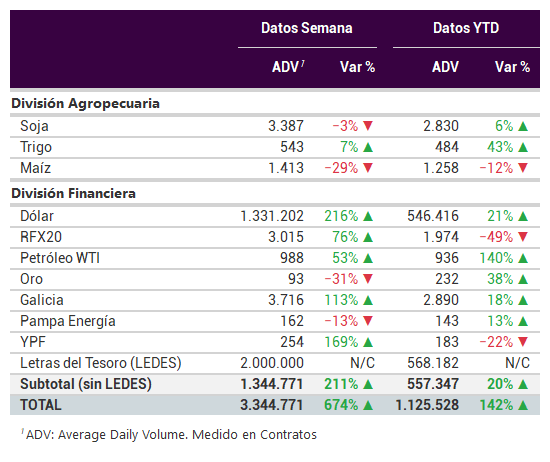

El volumen promedio diario (ADV) de los futuros y opciones (FyO) negociados en la semana alcanzó 3.344.771 contratos, un 674% superior respecto al promedio de la semana anterior (211% mayor sin considerar las Letras del Tesoro), en tanto que el ADV del año presenta un aumento del 142% respecto al mismo período del año pasado y un incremento del 20% si no se tiene en cuenta la operatoria de las Letras del Tesoro.

En el siguiente cuadro se puede apreciar el ADV semanal, una comparación con la semana anterior y los acumulados anuales:

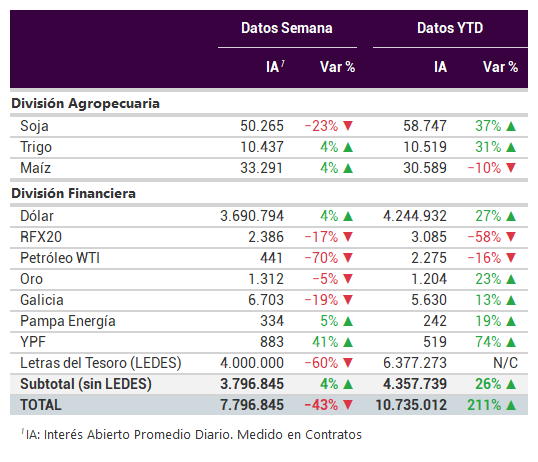

El Interés Abierto (IA) -contratos pendientes de cancelación- promedio de la semana se ubicó en 7.796.845 contratos, un 43% inferior a la semana pasada. Por su parte, el IA promedio del año es un 211% superior al del mismo período del año anterior contando la operatoria de Letras del Tesoro y un 26% mayor sin tenerlas en consideración.

2. Futuros de Dólar

En la semana, en el marco de la licitación de letras del Tesoro, el gobierno adjudicó en la segunda licitación de abril $372 mil millones mediante 9 instrumentos, entre los que se encuentran LELITES, PASE, BONCER, BONAD y canastas de LECER y BONCER.

En el mercado de cambios mayorista, la cotización del dólar norteamericano (rueda CAM1 del MAE) aumentó 0,9%, cerrando en $115,31 por dólar (vs. $114,23 al cierre de la semana anterior), suba que estuvo acompañada por una disminución del 3,2% en el nivel de operaciones spot (ADV de US$ 187,4 millones).

Por su parte, la brecha entre la cotización del Dólar MEP y el dólar mayorista disminuyó 265 puntos básicos hasta 79% el último día hábil de la semana. En tanto que la brecha medida contra el dólar CCL con AL30 ($202,98) finalizó la semana 520 puntos básicos por debajo del cierre de la semana anterior hasta 76%, mientras que la brecha contra el dólar CCL medido a través del Índice CCL MtR ($205,26) finalizó la semana 327 puntos básicos por debajo del cierre de la semana anterior hasta 78%.

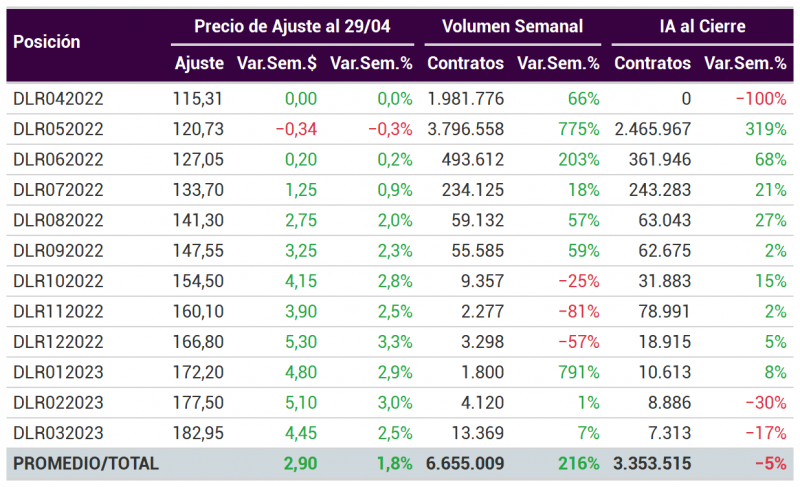

A su vez, el volumen promedio operado en el mercado de futuros y opciones de dólar aumentó un 216% vs. la semana anterior alcanzando un ADV de 1.331.202 contratos. En cuanto a las cotizaciones de los futuros de dólar, en promedio aumentaron un 1,8% con respecto al cierre de la semana anterior:

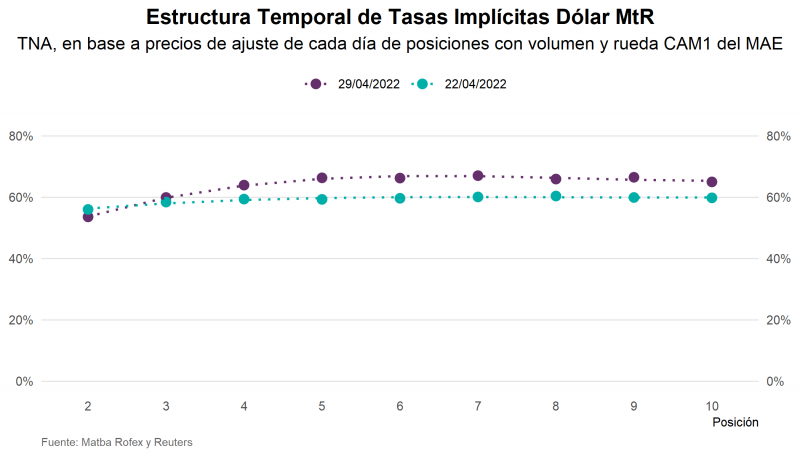

Al finalizar la semana, las tasas implícitas de dólar aumentaron 461 puntos básicos, promediando 63,85% para las posiciones que se muestran a continuación:

3. Futuros y Opciones de Renta Variable

Índices accionarios

En la semana se conoció que la economía de Estados Unidos se contrajo un 1,4% interanual en el primer trimestre del 2022 luego de crecer un 6,9% en el cuarto trimestre del 2021, mientras que la Zona Euro aumentó su PBI un 5% en los primeros tres meses del corriente año.

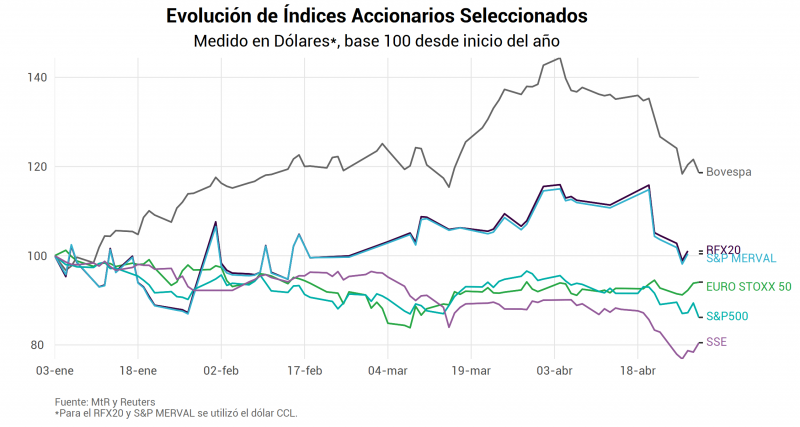

En términos de cotizaciones, los principales índices de referencia medidos en dólares cerraron mayormente a la baja: el S&P500 -3,3%, el Euro Stoxx 50 +1,4%, el SSE Composite Index -2,9% y el Bovespa -6,4%. En el plano local, el índice RFX20 cayó en la semana 4,3% en pesos, en tanto que medido en dólares (CCL) cerró la semana -5,5%.

El siguiente gráfico muestra la performance de los principales índices accionarios mundiales en relación al índice RFX20:

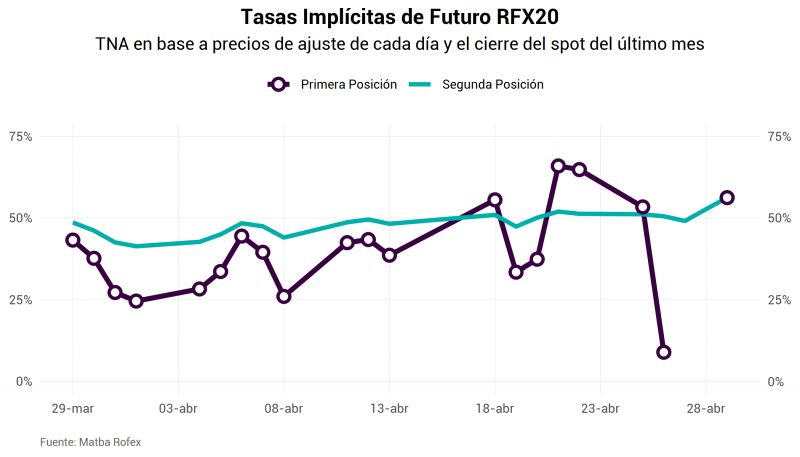

Por su parte, las tasas implícitas de la primera y segunda posición del Índice RFX20 finalizaron la semana en 56,2% (vs. 64,8% la primera y 51,3% la segunda al cierre de la semana anterior).

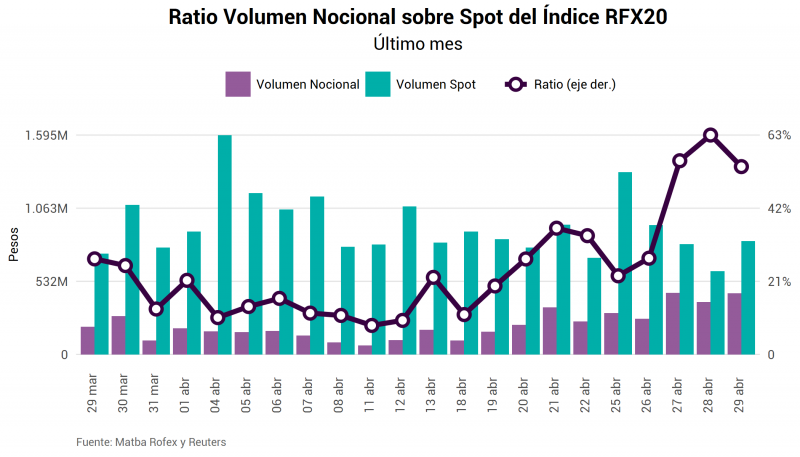

En términos nocionales, en la semana el volumen negociado alcanzó un promedio diario de $367 millones (+73% semanal), equivalentes al 40,8% de la negociación spot.

Acciones Individuales

En promedio, la operatoria en los futuros sobre la acción de Grupo Financiero Galicia (GGAL), alcanzó 3.7416 contratos por día, un 113% superior a la semana anterior, mientras que el ADV del año aumentó un 18% respecto al año pasado en la comparación interanual. El interés abierto promedio fue de 6.703 contratos, mostrando una caída del 19% respecto a la semana anterior. En términos nocionales, la operatoria en la plaza local (spot + futuro), alcanzó un 49% del volumen del ADR (vs. 47% la semana anterior). En tanto que la operatoria del futuro representó en promedio un 39% de las negociaciones del spot (vs. 23% la semana anterior).

Por su parte, los futuros de Pampa Energía alcanzaron un volumen promedio de 162 contratos (-13% semanal) y un interés abierto promedio de 334 contratos (+5%). Mientras que el volumen promedio de los futuros de YPF aumentó un 169% hasta los 254 contratos, con un interés abierto promedio de 883 contratos (+41%).

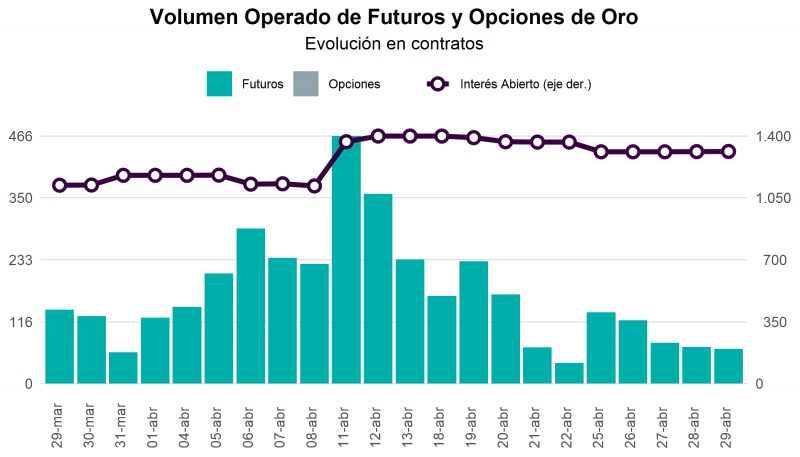

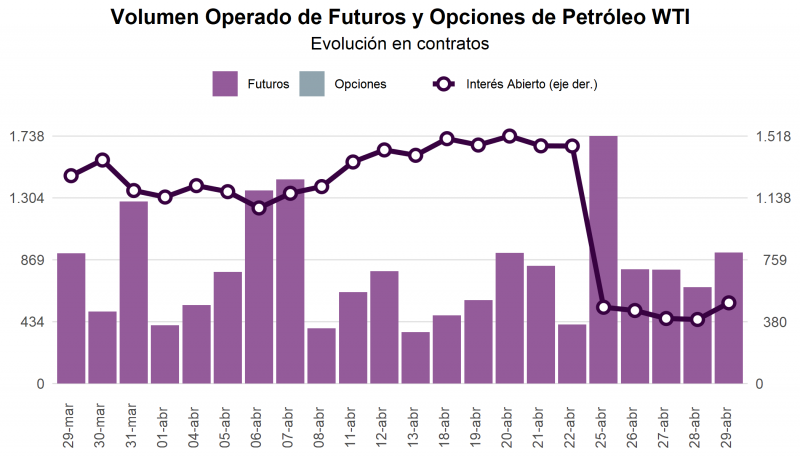

4. Futuros de Oro y Petróleo

En la semana, la operatoria de derivados de Oro mostró un volumen promedio diario de 93 contratos (-31% con respecto a la semana anterior), en tanto que la operatoria de Petróleo WTI aumentó un 53% con respecto a la semana anterior promediando 988 contratos por día.

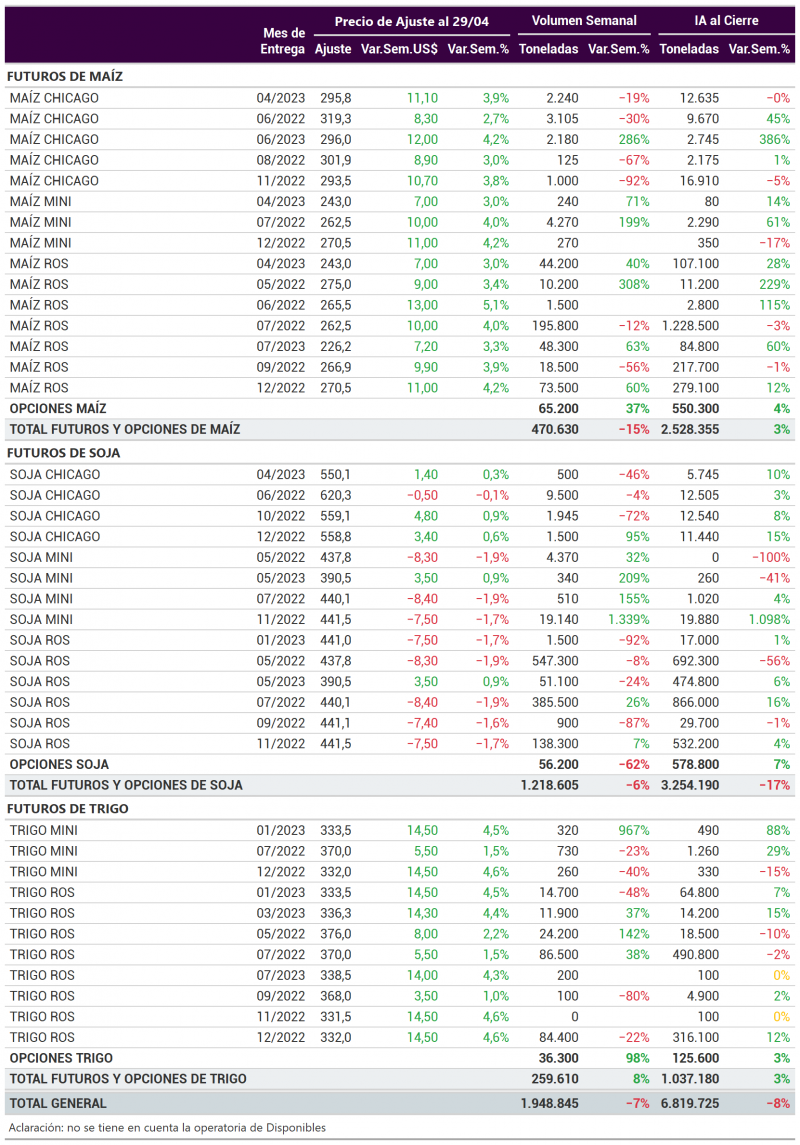

5. Futuros y Opciones Agropecuarias

En la semana, el volumen de futuros y opciones de todos los productos agrícolas alcanzó 1.948.845 toneladas, un 7% inferior a la semana anterior. Además, el interés abierto al cierre de la semana se ubicó en 6.819.725 toneladas (un 8% inferior a la semana anterior). En la siguiente tabla se puede observar el precio de ajuste al cierre de la semana, el volumen semanal y el interés abierto al cierre de la semana para todas las posiciones abiertas de futuros y opciones de Maíz, Soja y Trigo: