El Gobierno utiliza una herramienta que prenuncia la aceleración de la tasa de inflación

Por Roberto Cachanosky

Mucho se ha criticado la gestión de Mauricio Macri por el endeudamiento externo, claro que muchos de los que lo hacían se negaban a votar la baja del gasto público, por lo tanto, de alguna manera había que financiar el déficit fiscal heredado.

El gobierno anterior, que no avanzó en las reformas estructurales por falta de fuerza política, convicción o tiempo, cada uno que elija el argumento que más le guste, optó por resolver el problema del desequilibrio de las finanzas públicas limitándose a financiarlo con colocación de deuda externa, que luego se transformaba en emisión monetaria, y daba lugar a deuda del BCRA vía la absorción a través de las Lebac, hoy Leliq; y que, como se prenunciaba, en el momento menos pensado y por la causa menos sospechada, iba a derivar en una nueva crisis financiera y cambiaria, tal cual ocurrió.

No había que ser un visionario para conocer el final de esa película, porque aquellos que vivieron las maniobras financieras desde la época de Raúl Alfonsín con los depósitos indisponibles por parte de los bancos, sabían que este juego: te doy tasa, dame dólares, dura un tiempo y luego salta por los aires.

Asignatura pendiente

Lo concreto es que Macri heredó del kirchnerismo un nivel de gasto público y desequilibrio fiscal que requería de una política de shock en vez de gradualismo, entendiendo por política de shock anunciar un plan económico completo en lo impositivo, reforma del Estado, reforma laboral, monetaria e integración económica al mundo. Fijar un rumbo de acción bien presentado que cambiara las expectativas económicas de los agentes económicos. Eso no ocurrió y se limitaron a financiar con deuda el déficit y esperar a que se produjera la lluvia de inversiones que nunca llegó.

¿Qué heredó Alberto Fernández? El mismo problema que le dejó el kirchnerismo a Macri con el legado de la deuda para financiar el déficit fiscal. Es decir, el grueso del problema viene de la época del kirchnerismo.

La “bomba de tiempo” que le dejaron al gobierno de Cambiemos fue importante y, por no escuchar a quienes recomendaban unan política de shock, la bomba le explotó en el momento menos pensado y lo llevó a la derrota electoral.

Y ahora, Alberto Fernández no hereda solo el problema de Macri por la deuda, algo que ya reperfiló hacia adelante, hereda parte del campo minado que le dejó Cristina Fernández de Kirchner a Mauricio Macri con los condimentos que le está agregando su gestión en cuarentena, haciendo crecer el gasto corriente al 74% anual y llevando el déficit fiscal consolidado, incluyendo el cuasifiscal del Banco Central al 17% del PBI.

¿Cómo financia Alberto Fernández el déficit fiscal? De la misma forma que lo hizo Raúl Alfonsín con el Plan Primavera y como lo hizo Mauricio Macri pero con la variante de no tomar deuda externa y emitir.

Un historia repetida

En la época de la presidencia de Raúl Alfonsín el BCRA emitía moneda para financiar el déficit fiscal y luego se absorbía parte de esa emisión con los depósitos indisponibles (algo parecido a las Letras del Banco Central -Lebac- que inauguró el kirchnerismo), a diferencia de Macri que tomaba deuda externa, entregaba los dólares al Central, que emitía pesos para darle al Tesoro contra esos dólares que entraban, y luego parte de esos pesos los absorbía con los instrumentos de regulación monetaria.

Ahora el BCRA emite directamente porque el Gobierno tiene cerradas las puertas al financiamiento externo y la emisión es la base de su financiamiento.

En el período enero-julio el Tesoro se financió, fundamentalmente, con $2,3 billones provenientes de impuestos y $1,5 billones de emisión monetaria, la cual pasó a representar el 65% de los ingresos tributarios. Pero en rigor, lo que más crece no es la expansión monetaria sino la deuda del BCRA.

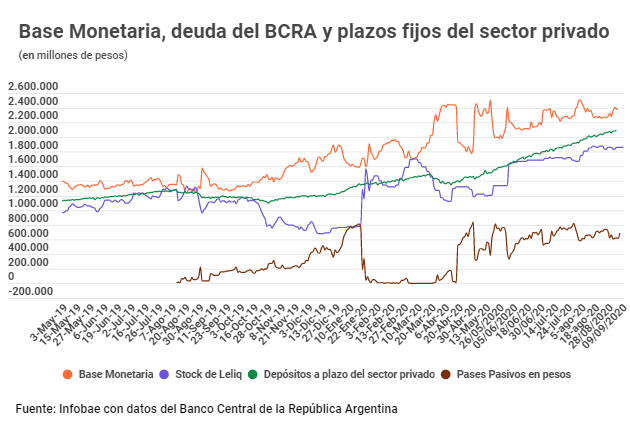

El gráfico muestra la evolución del promedio mensual de stock de base monetaria y de Leliq más Pases Netos. Hasta mayo el primero se mantenía por encima del total de instrumentos de regulación monetaria (IRM), pero se revirtió a partir de junio.

Comparando mayo contra diciembre, la base monetaria promedio mensual aumentó 25% y el stock de Leliq y pases 53%, mientras que respecto de mayo, el nivel actual del dinero primario subió 8,7% y el de los IRM se expandió 36,4%, y potenció la generación de déficit cuasifiscal. Mientras que si el punto de comparación es noviembre 2019 la base monetaria se elevó 47,6% y el stock de IRM 137,4%. Una combinación letal en términos inflacionarios, cambiarios y de riesgo de crisis financiera.

La historia económica argentina, al menos de los últimos 40 años, enseña que cuando el BCRA emite deuda para financiar el gasto público, no sólo está contraindicado en cualquier manual de Banco Central, deriva en la aceleración de la fuga de los pesos porque pierde su condición de reserva de valor.

Pero, además, de emitirse moneda para financiar la deuda del BCRA, en el extremo, hoy duplicaría la base monetaria, con lo cual habría un estallido hiperinflacionario o se caería en otro plan Bonex como en 1989 en el que se canjearon compulsivamente depósitos a plazo fijo a 7 días en pesos por bonos externos, en dólares, a 10 años de plazo. Cada uno puede decidir qué prefiere: default, plan Bonex o hiperinflación.

En síntesis, el BCRA está usando más la deuda que emite para financiar el déficit que la emisión. Se verá cómo se resuelve este problema donde todos conocen el final. Solo falta saber cuál de las opciones se utilizará.